自分にぴったりのクレジットカードをつくる

クレジットカードの選び方は?基準と目的・年代別おすすめカードの特徴

更新日:2023年2月2日

クレジットカードは、年会費や特典など、発行元や種類によってさまざまな違いがあります。自分に合ったクレジットカードを選ぶには、カードを使う目的や重視したいことから考えてみましょう。

実店舗での利用頻度が高いのか、ネットショッピングをする機会が多いのかによってクレジットカードの選び方も変わります。また、ポイントをたくさんためておトクに使いたいのか、年会費がかからないものがよいのかなど、重視したいポイントも人によって異なります。

この記事では、クレジットカードの選び方の基準をわかりやすく解説します。

この記事でわかること

- 自分に合ったクレジットカードの選び方の基準

- 使う目的やシーンごとの選び方

- ライフスタイルや年代ごとの選び方

目次

クレジットカードの基礎知識

クレジットカードとは、商品の購入やサービスの決済において後払いできるカードです。クレジットカード決済をしたあと、カード会社から利用者のもとへ利用代金の請求が届きます。その請求に基づいて、利用者がカード会社に代金を支払い、カード会社が店舗に利用代金を払う仕組みです。

クレジットカードを利用するメリット

クレジットカードの主なメリットは次の通りです。

クレジットカードを利用するメリット

- 現金を持っていなくても買い物できる

- 利用代金に応じてポイントがためられておトクになる

- 会員限定のサービスや特典が利用できる

クレジットカード決済でためたポイントは、カードの利用代金としてキャッシュバックできたり、他社のポイントに交換したりと、使い道はさまざまです。ポイントプログラムを活用すると、現金で支払うよりおトクになります。

クレジットカードには、海外または国内旅行時のケガや病気が補償される「旅行傷害保険」が付帯しているカードもあります。ほかにもカード会社が提携する店舗で買い物をすると、ポイントがたまりやすいなど、クレジットカード決済ならではのメリットがあります。

クレジットカードとは?仕組みや特徴・機能をわかりやすく説明!

クレジットカードを選ぶ基準

クレジットカードは種類が多いため、自分にとって使いやすいものを基準に選びましょう。

年会費

クレジットカードには、年会費が無料のものと、有料のものがあります。年会費の有無の違いは、クレジットカードに付帯するサービスの内容であり、決済機能に違いはありません。

さらに、年会費が無料のクレジットカードは、次の3パターンに分けられます。

- 永年無料(条件なしで無料で持ち続けられる)

- 利用金額に応じて無料(一定額利用すると年会費が無料になる)

- 初年度のみ無料(カードを発行した年は無料、翌年以降有料)

「年会費が無料」と記載されていても、利用金額や期間といった条件が設けられているカードもあるため確認が必要です。

年会費が有料のクレジットカードには、旅行傷害保険の補償金額が大きくなるなど、充実したサービスが付帯しているものがあります。

できるだけコストを抑えたい方は年会費無料、特典やサービスを利用したい方は年会費有料のカードから選ぶとよいでしょう。

年会費無料のクレジットカードおすすめ3選!コスパ重視の選び方を解説

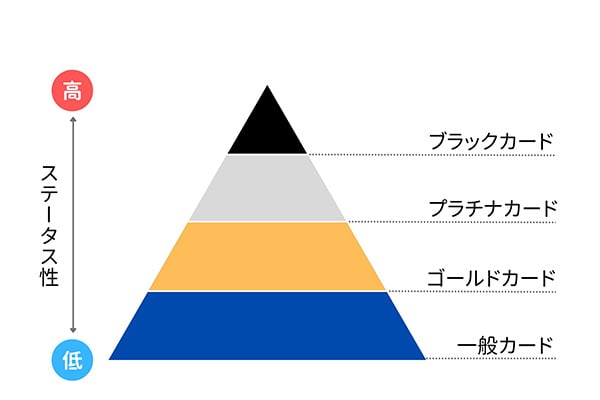

グレード・ステータス性

クレジットカードにはグレードが設定されており、グレードが高くなるほどサービスが充実する傾向にあります。ゴールドカード以上は年会費が有料のものが多く、グレードが上がるほど高額になります。

グレードが高いカードは、旅行傷害保険の補償額が大きい、クレジットカードで入室できる空港ラウンジが利用できる、レストランやホテルを優待価格で利用できるなど、一般カードにはないサービスが利用できます。旅行や出張の機会が多い方にとって利用しやすいサービスであるため、自分のライフスタイルから見て、年会費相応のサービスを受けられるかを検討してみましょう。

付帯するサービスはクレジットカードの種類によって異なるため、自分が必要とするサービスの有無を確認することが大切です。

ポイント還元率・使い道

クレジットカードの利用代金に応じてもらえるポイントは、カードの種類により異なります。ポイントをためておトクに使いたい方は、ポイント還元率の高さに注目しましょう。さらに、ためたポイントの使い道も確認しておくのがおすすめです。

1. ポイント還元率の高さ

ポイント還元率とは、利用代金に対して何円相当のポイントがもらえるかを割合で表したものです。

たとえば利用金額100円で1ポイントたまり、1ポイントあたり1円相当の価値があるクレジットカードであれば、ポイント還元率は1%です。利用金額200円で1ポイントたまり、1ポイントあたり1円相当であれば還元率は0.5%になります。一般的なクレジットカードが0.5%、高還元率といわれるものが1.0%以上といわれています。

還元率が高いカードを選択すればその分ポイントがたまりやすくなりますが、何円で1ポイントたまるか、1ポイントが何円相当であるかはカードにより異なるので注意しましょう。

さらに、還元率は店舗によっても異なるため、ポイント還元率が高いことに加えて、利用頻度の高い店舗で還元率が高くなるカードを選ぶのがおすすめです。

2. ためたポイントの使い道

ためたポイントには、次のような使い道があります。

- 利用代金へのキャッシュバック

- 他社ポイントへの交換

- 商品との交換

- キャンペーンの応募に利用

ためたポイントを他社ポイントや商品へ交換したい場合、欲しいものと交換できるかを事前に確認しておきましょう。電子マネーで決済している方であれば、ためたポイントの交換先に該当する電子マネーがあるかを確かめてみてください。ポイントだけではなく、航空系マイルに交換できるものもあります。

発行までのスピード

クレジットカードを発行するためには、審査が必要です。申し込みから審査完了まで数日~1週間程度かかるものもあれば、最短で5分程度で完了するものもあります。

クレジットカードによっては、自宅にカードが届く前に、カードの番号などの決済に必要な情報がわかるものもあります。実際のカードがないため店舗で決済はできませんが、カードの情報があれば決済できるネットショッピングなどには利用できます。

「少しでも早くクレジットカードを使いたい」「ネットショッピングで購入したいものがある」という方は、発行までのスピードが早いクレジットカードから選ぶとよいでしょう。

クレジットカードを即日発行する方法|すぐに使えるおすすめカードや注意点

付帯保険・サービス

クレジットカードには決済機能だけではなく、保険や特典とサービスが付帯しています。

グレードが高く年会費が高額なクレジットカードほど、付帯保険やサービスが充実している傾向にあります。一般カードと比較して、旅行傷害保険の補償金額が大きい、航空機遅延保険が付帯している、空港ラウンジが利用できるといったサービスの充実度に違いがあることが特徴です。

旅行傷害保険は、航空機を利用する方にとってメリットを感じやすいでしょう。仕事やプライベートで国内外へ行く機会がある方は、保険の内容を比較してみてください。

クレジットカード付帯の保険を徹底解説!補償内容と使い方とは?

国際ブランド

クレジットカードの国際ブランドとは、JCBやVisa、Mastercardなどクレジットカードの支払いシステムを持つブランドを指します。国際ブランドによって、特定の国や地域で利用できる店舗が多い、サービスの充実度といった違いがあります。

「世界5大ブランド」と呼ばれる国際ブランドは次の通りです。

| 国際ブランド | 特徴 |

|---|---|

| JCB |

|

| Visa |

|

| Mastercard |

|

| American Express |

|

| Diners Club |

|

クレジットカードを利用する国が日本国内のみか、旅行や出張で海外へ行ってクレジットカードを利用する機会があるかを基準に国際ブランドを選ぶとよいでしょう。

クレジットカードの国際ブランドの特徴や種類とは|5大ブランドの違い

デザイン

見た目を重視したい方は、クレジットカードのデザインで選ぶのもよいでしょう。クレジットカードのグレードがデザインやカラーに反映されているカードや、カード会社の提携先のロゴが入っているものなど、デザインはさまざまです。

シンプルなデザインのものもあれば、アニメなどのキャラクターが描かれたクレジットカードもあります。

デザインで選ぶクレジットカード!おしゃれでおトクなJCBカード

セキュリティー

クレジットカードは便利ですが、利用方法を誤ると詐欺などのリスクにさらされる可能性があります。たとえば、実在するネットショッピングや宅配業者を装い、「決済・配送ができない」という理由で、クレジットカード情報を入力させるフィッシング詐欺により、カード情報が漏洩して不正利用されるといったトラブルがあります。

フィッシング詐欺であればカード所有者の注意により防ぐことも可能ですが、知らない間に情報が漏洩し、クレジットカードが不正利用される可能性もゼロではありません。

このようなトラブルを防ぐためには、カード会社が会員に提供するアプリの利用が役立ちます。カード利用時にリアルタイムでスマートフォンのPUSH通知でお知らせをする、不正利用を関知した際に自動的にカードの利用を停止する機能のあるクレジットカードを選ぶと、リスクを軽減できる可能性が高まるでしょう。

そのほかに、カード番号やセキュリティコードなどの重要な情報が第三者の手に渡ると、不正利用の被害を受ける可能性は高くなります。カードに番号の明記がされていないナンバーレスカードであれば情報漏洩の防止につながります。

クレジットカードのセキュリティー対策法|安全に利用する方法を解説

電子マネーなどの決済

すでに電子マネー決済を利用している方、クレジットカードと同時に電子マネー決済も利用していきたい方は、電子マネーに対応していることも確認したいポイントです。

電子マネーにチャージできるクレジットカードの種類は、国際ブランドによって決まっていることが多いです。JCBやVisa、Mastercardといった日本国内で多く利用できる国際ブランドであれば、さまざまな電子マネーのチャージに設定できます。

クレジットカードから電子マネーにチャージすれば、その分ポイントがたまりおトクであるため、電子マネーとクレジットカードを併用するのもよいでしょう。

ほかにも、クレジットカードを使って電子マネー決済することも可能です。JCBのクレジットカードであれば電子マネー「QUICPay(クイックペイ)TM」が利用できます。たとえば、コンビニのレジにある端末にクレジットカードをかざしてQUICPayで支払うこともできます。電子マネーのアプリを使いチャージする必要がないため、スムーズな支払いが可能です。

電子マネーとクレジットカードの違い|おすすめの使い分け方法を解説

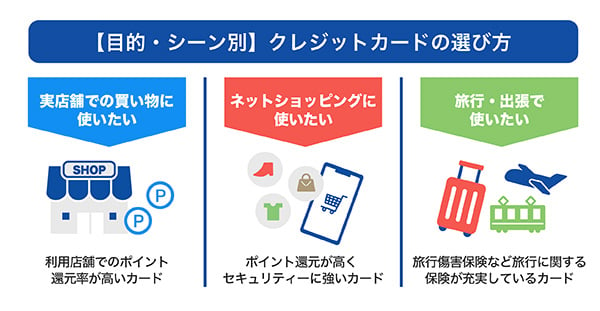

【目的・シーン別】クレジットカードの選び方

どのようなクレジットカードが自分に合うのかわからない方は、クレジットカードを使う頻度が高そうなシーンや、ライフスタイルに合うものから選択してみましょう。

実店舗での買い物に使いたい

コンビニやスーパー、ドラッグストア、ガソリンスタンドなどの店舗・サービスを利用する方は、利用する機会が多い店舗でポイント還元率が高くなるクレジットカードがおすすめです。

カード会社と店舗が提携している場合、通常のポイント還元率からプラス1倍など多くポイントがもらえる場合があります。さらにキャンペーン期間になると、一定期間多くポイントがもらえるなどさらにおトクになる機会もあるため、日常的に利用する店舗でのポイント還元率に注目してみてください。

ネットショッピングに使いたい

ネットショッピングをする機会が多い方は、利用頻度の高いサイトでポイント還元率の高いクレジットカードがおすすめです。

特定のサイトで購入をしない方であれば、通常時のポイント還元率が1.0%以上と高還元率のクレジットカードがおすすめです。

旅行・出張で使いたい

旅行や出張の機会が多い方は、旅行傷害保険などの保険が充実しているクレジットカードがおすすめです。

年会費無料のクレジットカードの場合は、海外旅行のみを対象としていることが多いため、国内で旅行や出張をする方であれば、国内の旅行傷害保険が付帯しているかを確認しましょう。

国内の旅行傷害保険が付帯しているカードを選ぶのであれば、ゴールドカード以上のグレードから探すのがおすすめです。ゴールドカード以上であれば、保険以外にも、クレジットカードで入室できる空港ラウンジを利用できるなど、快適に旅行を楽しめる特典が付帯するものもあります。

【カードの所有状況別】クレジットカードの選び方

初めてクレジットカードを作る方と、2枚目以降のクレジットカードを作りたい方では、クレジットカードの選び方も異なるでしょう。ここでは、カードの所有状況別の選び方を紹介します。

初めてクレジットカードを作るときの選び方

初めてクレジットカードを作る方は、クレジットカードをどういう目的で使うか、何を重視したいかを考えて選ぶのがおすすめです。

目的から選ぶ場合は、コンビニやスーパーなどの実店舗とネットショッピング、どちらをメインに使うのか考えてみてください。いずれの場合も、利用頻度が高い場所や、サイトでポイント還元率が高いとポイントがたまりやすくおトクです。

年会費を抑えたい方は、利用金額などの条件なしで無料で持ち続けられるものがおすすめです。ポイントをためたい方は、通常時のポイント還元率が1.0%以上のクレジットカードがよいでしょう。

2枚目以降のクレジットカードを作るときの選び方

すでにクレジットカードを持っている方であれば、メインで使っているカードにはない特典やサービスのあるクレジットカードがおすすめです。

たとえば、メインカードがコンビニでの利用を想定しているのであれば、2枚目以降のカードはスーパーやネットショッピングなど、コンビニ以外の店舗でポイント還元率の高いカードを選ぶとよいでしょう。それにより、店舗によってポイント還元率の高いカードを使い分けることができて、今まで以上にポイントがたまりやすくなります。

ほかにも、メインカードとは異なる国際ブランドを選ぶのがおすすめです。決済できる国際ブランドが対応していなかった場合も、2枚目のクレジットカードで決済できれば、支払いに困ることはないでしょう。

【18歳以上の学生】クレジットカードの選び方

学生の方には、学生専用カードや10~20代限定で申し込みできる若年層向けのクレジットカードがおすすめです。学生だけが受けられるサービスや特典が付帯しているものもあり、通常のクレジットカードよりもおトクで便利に利用できる場合があります。

学生のうちに留学や海外旅行へ行く機会がある方は、海外の旅行傷害保険が付帯しているかどうかも確認したいポイントです。

クレジットカードは18歳以上から作れるものがあります。なかには20歳以上、学生不可といった制限が設けられているものもあるため対象者を確認して申し込みましょう。

学生向けクレジットカードの作り方や活用方法・選び方を徹底解説!

クレジットカードが作れない学生はどうすればいい?

「申し込みをしたけど審査に通らなかった」「18歳未満でクレジットカードは作れない」という方にはデビットカードがおすすめです。

デビットカードとは、カードの支払いと同時に、設定している自分の銀行口座から利用代金が引き落とされる仕組みになっているカードです。金融機関により異なりますが、デビットカードの申込対象者は15歳以上(中学生を除く)であり審査はないため、クレジットカードを持てない学生でも活用できます。

デビットカードは、コンビニやスーパーなどの実店舗での支払いや、ネットショッピングの決済にも利用できます。

【社会人】クレジットカードの選び方

同じ年代であっても、ライフスタイルによって使いやすいクレジットカードは異なります。ここでは、社会人におすすめのクレジットカードを紹介します。

新社会人

学校を卒業したばかりの新社会人の方であれば、20代限定で入会できるカード、若年層向けのカードがおすすめです。これらのカードは、年会費が無料またはリーズナブルな設定でありながらポイント還元率が高い、旅行傷害保険が充実しているなど、一般的なカードと比較してコスパがよいといったメリットもある点が特徴です。

業務のなかで国内または海外へ出張する機会があるのなら、旅行傷害保険が付帯しているカードから選ぶのもよいでしょう。職場や自宅の近くにある店舗やサービスを利用する方であれば、該当する店舗のクレジットカード決済時のポイント還元率にも注目してみてください。

【新社会人】持つべきおすすめのクレジットカード|選び方と申込方法を紹介

主婦(主夫)

実店舗で食品や日用品などを購入する機会が多い方は、利用頻度の高いスーパーやドラッグストアでポイント還元率が高いカードを選ぶのがおすすめです。

注意点は、クレジットカードの申込対象者に、「本人に安定継続収入のある方」と記載がある場合、収入がない方の申し込みはできないことです。カードの種類によっては、「本人または配偶者に安定継続収入のある方」を対象とするものもあるため、対象者を確認したうえで申し込みを行いましょう。

ほかにも、夫婦でクレジットカードを持ち、同一の口座から引き落としをしたい、生活費とプライベートの費用をクレジットカードで分けて使いたい方には家族カードもおすすめです。

家族カードのメリットデメリット。発行条件や審査について解説

個人事業主・法人

個人事業主の方、法人の経営者などが事業に関する決済でカードを利用するのであれば、ビジネス用のクレジットカードの発行を活用しましょう。ビジネス用クレジットカードを利用することで、経費とプライベートのものを分けて決済できるため、経理作業の仕訳にも便利です。

プライベートの用のクレジットカードを作るのであれば、年会費の有無やポイント還元率、付帯保険やサービスの内容を確認して、自分のライフスタイルに合うものを選択しましょう。

自分に合ったクレジットカードをJCBカードから選ぼう

クレジットカードを選ぶ基準として、年会費やポイント還元率、発行スピード、付帯保険やサービスを紹介してきました。JCBカードのなかにはさまざまな特徴をもつカードがあるため、そのなかから自分に合う1枚を探してみましょう。

| カードの種類 | こんな方におすすめ | 特徴 |

|---|---|---|

|

JCB カード W |

|

|

|

JCB カード W plus L |

|

|

|

JCB カード S |

|

|

|

JCBゴールド |

|

|

- 旅行代金(ツアー料金や交通費など)を対象のカードでお支払いいただくことで、旅行傷害保険が適用されます。

この記事で紹介しているJCBカードは、いずれも入会手続きから審査まで最短5分で会員専用アプリからクレジットカードの番号の確認ができるため、少しでも早くクレジットカードを利用して決済したい方にもおすすめです。

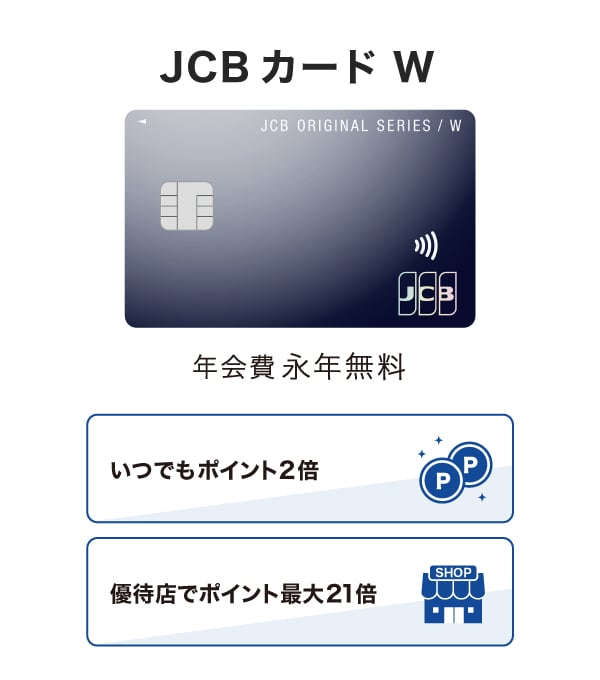

【年会費無料】18~39歳限定で入会できるポイント高還元率のJCB カード W

JCB カード Wは高校生を除く18~39歳限定で申し込める、年会費が永年無料のクレジットカードです。39歳までに入会しておけば、40歳以降も年会費が永年無料で利用できます。コストを抑えておトクにクレジットカードを利用したい方にぴったりです。

JCB カード Wは、JCBカードのなかでも特にポイント還元率が高いのが特徴です。国内・海外のどこで利用しても、Oki Dokiポイントが2倍たまります。JCBオリジナルシリーズパートナーで利用すればさらにポイントが高還元になり、おトクに買い物ができます。

- 1 スターバックス カードへのオンライン入金・オートチャージ、Starbucks eGiftが対象です。店舗でのご利用分・入金分はポイント倍付の対象となりません。

- 2 Amazon、Amazon.co.jpおよびそれらのロゴは、Amazon.com, Inc.またはその関連会社の商標または登録商標です。

- 3 一部対象とならない店舗があります。法人会員の方は対象となりません。日本国内に限ります。

- JCB カード Wを利用するとカード特典の+1倍が加わるため、上に記載のポイント倍率が適用されます。

- 掲載内容は予告なく変更となる場合があります。

ポイント倍率は2024年9月時点の情報です。

事前にポイントアップ登録が必要です。優待店により特典・条件等が異なります。最新情報はJCBオリジナルシリーズサイトをご確認ください。

たまったポイントは他社ポイントやマイルに移行できるほか、1ポイント3円でキャッシュバックも可能です。Amazon.co.jpでの買い物では、ポイントの移行手続きをすることなく、1ポイント3.5円分で利用できます。

- Amazon、Amazon.co.jp、Amazonパートナーポイントプログラムおよびそれらのロゴは、Amazon.com,Inc.またはその関連会社の商標または登録商標です。

- ポイント移行商品などの申し込み可能ポイントは商品により異なります。

【年会費無料】女性向けの特典が豊富!ポイント高還元率のJCB カード W plus L

JCB カード W plus Lは、「JCB カード W」に加え、女性特有の疾病をサポートする「女性疾病保険」や、ホテルやコスメなどの優待・特典を受けられる「LINDA リーグ」サービスがついています。

申し込みは18~39歳限定で、性別は問いません。40歳以上になっても年会費無料で利用できます。

女性疾病保険は、通常の疾病に加えて女性特有の疾病による入院・手術費用がサポートされます。リーズナブルな料金で加入できるのがメリットです。

LINDAリーグの優待情報は毎月変わります。ホテルやグルメ、エンタメ施設を優待価格で利用できるほか、キレイを応援するアイテムのプレゼントなどさまざまです。こまめにチェックして、積極的に活用しましょう。

詳しくは、JCB公式のInstagramやWEBサイトを確認してください。SJ24-04989(2024/07/25)

【JCB公式】LINDAサービスのInstagramはこちら

【年会費無料】優待も充実の「JCB カード S」

年会費無料で優待も充実している「JCB カード S」

JCB カード Sは、18歳以上で本人または配偶者に安定継続収入のある方、または高校生を除く18歳以上の方が申し込みできます。

年会費は永年無料なので、初めてのクレジットカードや2枚目のクレジットカードにおすすめです。

JCB カード Sは年会費が無料なうえに、充実した優待サービスがついています。「JCB カード S 優待 クラブオフ」は、国内外20万ヵ所で利用できる割引優待サービスです。グルメ、レジャー、映画館やカラオケなどのエンタメ、ホテル、テーマパークなどで割引を受けることができます。

ほかにも、パートナー店での最大20倍のポイントアップ、旅行傷害保険やJCBスマートフォン保険をはじめとした各種保険も付帯しています。

新規入会限定のおトクなキャンペーンも実施中!

【ステータス重視】旅行傷害保険や特典が充実したJCBゴールド

JCBゴールドは、JCBブランドの安心感・信頼感に加えてステータスの高さが魅力のゴールドカードです。WEB明細サービス「MyJチェック」に登録し海外利用をすると還元率が2倍になるほか、国内外の旅行傷害保険が充実しています。また、国内の主要空港、およびハワイ ホノルルのラウンジを無料で利用できるなど、国内旅行や出張が多い方に最適です。

またJCBゴールドを保持していれば、一定条件を満たした方限定でワンランク上のサービスが受けられる「JCBゴールド ザ・プレミア」への招待が届きます。クレジットカードを育てて、今後さらにステータスの高いカードを持ちたい方にもおすすめです。

よくある質問

-

自分に合うクレジットカードの選び方や基準を教えてください

-

クレジットカード選びの基準は、「クレジットカードを使う目的」と「重視したいこと」の2つから考えてみましょう。

コストを重視する方は年会費が無料、おトクに使いたい方はポイント還元率が高いなど、クレジットカードの特徴を確認して自分に合うカードを見つけてみてください。

-

学生におすすめのクレジットカードの選び方を教えてください

-

学生におすすめのクレジットカードは、「学生専用」「学生向け」「若年層向け」の特徴を持つものです。

これらのカードは学生のみが受けられる特典やサービスが付帯していることが多く、一般的なカードよりも、おトクさや利便性の高いものがあります。

留学や海外旅行を視野に入れている方は、海外の旅行傷害保険が付帯しているものを選択するのもおすすめです。

-

新社会人におすすめのクレジットカードの選び方を教えてください

-

新社会人の方には、若年層向けのクレジットカードがおすすめです。

ポイント還元率が高い、特典が豊富など、一般的なカードと比較してコスパの高さを感じられるものがあります。

-

おトクに使えるクレジットカードの選び方を教えてください

-

おトクさを重視するのであれば、ポイント還元率に注目しましょう。通常時のポイント還元率が1.0%以上のものは高還元率といわれています。

利用頻度が高い店舗でポイント倍率が上昇するカードを選択すると、よりポイントがたまりやすくなります。

2枚目以降のクレジットカードを検討している方は、メインで利用しているクレジットカードにはない店舗でポイント還元率の高いカードを選ぶとよいでしょう。2枚を使い分けることで、より多くのポイントをためられます。

初めての1枚を選ぶなら

JCBカードがおすすめ!

サービスも充実のJCBのスタンダードカード

39歳以下の方限定カード

Oki Dokiポイントは常に2倍

- 掲載内容は予告なく変更となる場合があります。

- 【監修者】

-

氏名:高柳政道(たかやなぎ まさみち)

資格:一級ファイナンシャル・プランニング技能士、CFP、DCプランナー2級一級ファイナンシャル・プランニング技能士を取得後、2020年5月に金融コラムニストとして独立。企業に属さないFPとして投資商品の選び方を中心に情報を発信。

資産運用・生命保険・相続・ローンなど、多岐に渡るジャンルの執筆及び監修業務を手掛け、関わった記事数は500を超える。

関連記事を見る