クレジットカードの支払い方法を活用する

一人暮らしの費用はいくら?クレジットカードのメリットや生活に活用する方法

更新日:2024年5月14日

一人暮らしのスタートには、賃貸契約の初期費用や引っ越し費用がかかり、その後も家賃や光熱費などの月々の生活費が続きます。これらの費用に対応するため、クレジットカードを用意しておくと便利です。

クレジットカードを一人暮らしで活用すると、ポイントを獲得して節約につなげられるだけでなく、利用明細を通じた支出管理が容易になります。

一人暮らしをきっかけにクレジットカードの利用を検討している方は、メリットと注意点を把握したうえで、自分のライフスタイルや目的にあうカードを選びましょう。

この記事でわかること

- 一人暮らしの引っ越しや生活にかかる費用

- 一人暮らしの生活費を節約する方法

- 一人暮らしでクレジットカードを活用するメリット

目次

一人暮らしにかかる初期費用・引っ越し費用

一人暮らしを始める際には、賃貸契約の初期費用や引っ越し費用、家具・家電や日用品を揃えるための費用が必要です。どのような費用がかかるのか、下の表で確認していきましょう。

| 費用の内訳 | 費用目安 | クレジットカードでの 支払い可否 |

|---|---|---|

|

賃貸契約の初期費用 (敷金・礼金・仲介手数料など) |

22万~58万円 (※1) |

△ (管理会社による) |

| 引っ越し費用 | 4万~13万円 | ◯ (引っ越し方法による) |

| 家具・家電の購入費用 | 10万~20万円 | ◯ |

| 日用品の購入費用 (キッチン用品、掃除用品など) |

1万~3万円 | ◯ |

| 合計 | 30万~76万円 |

- 1 家賃を5~8万円として計算

賃貸契約をする際の初期費用には、敷金・礼金、仲介手数料をはじめ、前家賃、鍵の交換費用、火災保険料、保証料などがかかります。それぞれ「家賃の◯ヵ月分」と決められているため、その物件の家賃がいくらかによって初期費用は大きく変わります。

引っ越し業者を依頼する場合、費用は時期や距離、荷物の量などにより異なります。引っ越し費用を抑えるには、繁忙期である3月~4月を避けたり、荷物を少なくしたりなどの工夫が必要です。詳細な金額が知りたい場合は引っ越し業者に見積もりを依頼してみましょう。

初めて一人暮らしをする場合は、家具・家電や日用品も必要です。すべて新品で揃えるとそれだけ費用はかかりますが、中古品を選んだり、家族や友人・知人などから譲ってもらったりすることで抑えることも可能です。

学生の一人暮らしにかかる平均生活費

日本学生支援機構の学生生活調査結果によると、居住形態が下宿・アパートなどの学生の「一人暮らしにかかる1ヵ月の平均生活費」は次の通りです。

| 費用の内訳 | 平均生活費(月) | クレジットカードでの 支払い可否 |

|---|---|---|

| 住居・光熱費 (家賃・水道・ガスなど) |

4万1,475円 | △ (家賃は管理会社による) |

| 食費 | 2万2,783円 | ◯ |

| 保険衛生費 (医療費・理髪美容費・化粧品費など) |

3,525円 | ◯ |

| 娯楽費・嗜好品費 (趣味・習い事・レジャー費など) |

1万1,350円 | ◯ |

| その他の日常費 (通信費含む) |

1万3,233円 | ◯ |

| 合計 | 9万2,366円 |

出典:「令和2年度学生生活調査」(日本学生支援機構)

ただし、あくまでも平均であるため、実際の金額は住む場所や生活スタイルなどによって異なります。これから一人暮らしをする方は、平均生活費だけでなく、友人・知人など身近な人の話も参考にしてみましょう。

学生向けクレジットカードの作り方や活用方法・選び方を徹底解説!

新社会人の一人暮らしにかかる平均生活費

政府統計ポータルサイト「e-Stat」の統計データによると、34歳以下の単身世帯の1ヵ月の平均生活費は次の通りです。

| 費用の内訳 | 平均生活費(月) | クレジットカードでの 支払い可否 |

|---|---|---|

| 食費 | 3万4,385円 | ◯ |

| 家賃 | 3万6,414円 | △ (管理会社による) |

| 水道・光熱費 | 9,272円 | ◯ |

| 通信費 | 6,063円 | ◯ |

| 交際費 | 7,417円 | ◯ |

| 合計 | 9万3,551円 |

出典:1世帯当たり1ヵ月間の収入と支出(e-Stat)

学生の一人暮らしの生活費と比較すると、月々の平均生活費の合計に大きな差はありません。しかし、住む場所や生活スタイルによっては平均を大きく上回る生活費がかかることもあります。

社会人になると、学生時代に比べて自身で負担する金額が増えるため、より一層の家計管理の意識が必要になります。

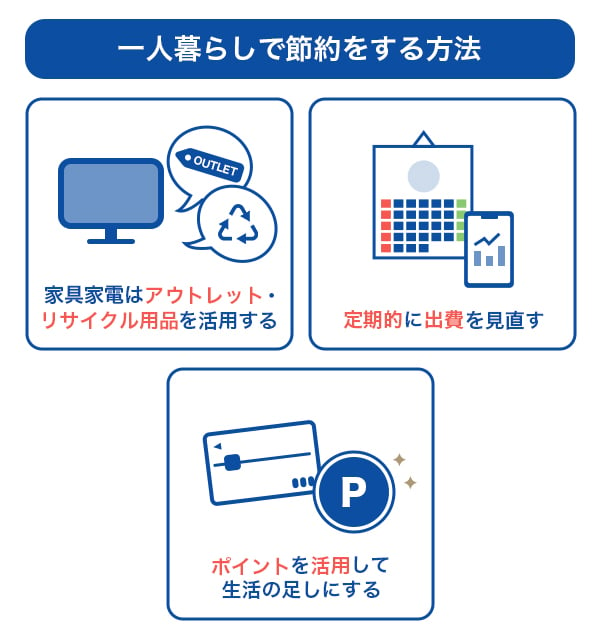

一人暮らしで節約をする方法

一人暮らしでは、賃貸契約の初期費用や引っ越し費用をはじめ、家賃や光熱費、食費などの生活に必要な支出が発生します。ここでは、一人暮らしの生活費を少しでも節約するためのポイントを紹介します。

家具・家電はアウトレット・リサイクル用品を活用する

一人暮らしの初期費用を抑えたい方には、家具・家電の購入時にアウトレット品やリサイクル用品の活用をおすすめします。

新品にこだわりがない場合、アウトレットショップやリサイクルショップ、フリマアプリを活用して中古品を取り入れることで大幅なコスト削減が可能です。

特に3月から4月にかけては、新生活のスタートで引っ越しをする人が多いため、不要になった家具や家電を譲ってもらえるチャンスも増えます。引っ越しを予定している友人や知人がいるなら、声をかけてみるのもよいでしょう。

定期的に出費を見直す

一人暮らしを始めたばかりの方は、定期的に出費の見直しを行うことが大切です。一人暮らしの生活に慣れてくると、無意識のうちに交際費や娯楽費にお金を使いがちです。たとえば、外食が増えて食費がかさんでしまったり、日用品を買い過ぎてしまったりすることも考えられます。

出費を見直すことでどのような支出が多いのかを把握でき、節約の余地を見つけられます。家計簿をつけるなどして支出を記録し、節約できる部分がないか確認してみましょう。

ポイントを活用して生活の足しにする

日常的な買い物を現金払いにしている方は、そのお店のポイントカードを作ったり、クレジットカード払いに変更したりと、ポイントを獲得できるようにするのがおすすめです。

なかでもクレジットカードは、ポイントをためられるだけでなく、支出管理や現金よりもスムーズに支払いができるなどのメリットがあります。

賃貸契約の初期費用や引っ越し料金の支払いにも、クレジットカード払いに対応している業者が増えています。これらのまとまった金額をクレジットカードで支払うことで、より多くのポイントを獲得できるでしょう。

また、獲得したポイントは主に次の用途で活用できます。

- クレジットカードの支払いに充てる

- 買い物に利用(ポイント払い)

- 特定の商品と交換

- 電子マネーや他社ポイントに交換 など

ためたポイントを活用することで、生活費の節約につなげられるでしょう。

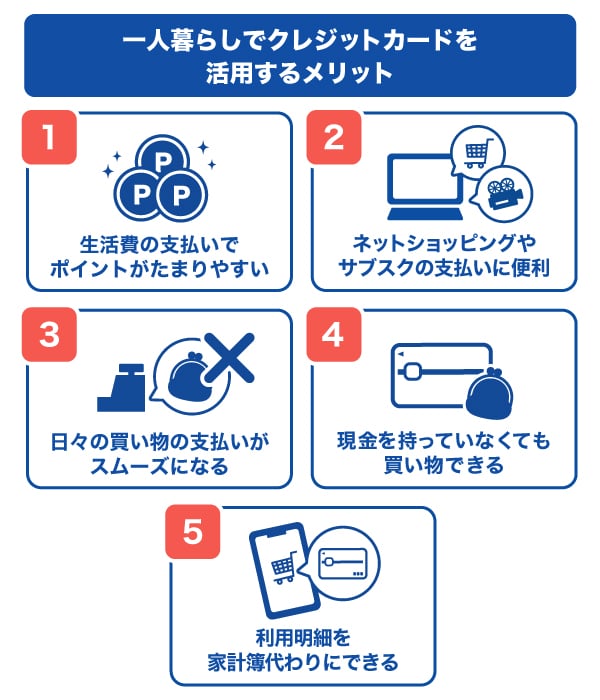

一人暮らしでクレジットカードを活用するメリット

一人暮らしではさまざまな支払いが必要となるため、クレジットカードがあると便利です。ここでは、一人暮らしでクレジットカードを活用するメリットを紹介します。

生活費をカード払いにするとポイントがたまりやすい

一人暮らしで発生する家賃や光熱費などの固定費は、クレジットカードで支払うことでポイントを効率よくためられます。

すべての支払いがクレジットカードに対応しているとは限りませんが、管理会社によっては家賃を含む一部の固定費のカード払いが可能です。また、水道・光熱費やスマートフォンの利用金額なども対応していることが多いです。

ポイントをためて食費や日用品などの日々の支払いに利用すれば、生活費の節約にもつながります。

ネットショッピングやサブスクの支払いに便利

クレジットカードを持つことで、ネットショッピングやサブスクを利用しやすくなり、生活が便利で快適になります。たとえば日用品のまとめ買いや、頻繁に利用する商品の定期購入ができるので、実店舗に買い物に行く頻度を減らせます。

また、動画や音楽の配信サービスなどのサブスクは、クレジットカードがないと支払いができない場合がほとんどです。クレジットカードを持っていれば、これらのサービスをスムーズに利用でき、生活がより豊かになるでしょう。

日々の買い物の支払いがスムーズになる

クレジットカードを使用すれば、レジの決済端末にカードをかざすだけ、または差し込むだけで支払いが完了します。また、カードによってはアプリにカードを設定しておくことで、タッチ決済も可能です。

現金払いのように小銭を探す必要がないため、スムーズに支払いできる点もメリットです。

特に、レジが混雑しているときや、学校や職場へ行くために急いでいるときに、クレジットカードの利便性を実感できるでしょう。

現金を持っていなくても買い物できる

現金を持ち歩かなくても、クレジットカードがあればいつでも買い物が可能です。

たとえば、学校や仕事の帰りに買い物をする場合、現金がなければ一度帰宅したり、ATMでお金を引き出したりする必要があります。そんなときに、クレジットカードがあれば直接買い物ができて便利です。

利用明細を家計簿代わりにできる

クレジットカードで支払いをすると、カード会員専用ウェブサイトやアプリに利用明細として記録に残ります。利用明細を確認することで、「いつ」「どこで」「いくら」お金を使ったかが一目瞭然です。

「今月は趣味にお金を使い過ぎた」「コンビニで買い物をしている回数が多い」といった傾向がわかるため、支出の振り返りに役立ちます。

自動的に利用明細に記録されていくので、知りたいときにすぐに支出の流れが見える点も大きなメリットといえるでしょう。

一人暮らしでクレジットカードを使うときの注意点

一人暮らしでクレジットカードがあると便利ですが、利用の際は注意点も知っておくことが大切です。

- 使い過ぎに注意する

- 利用代金の引き落としに遅れないように注意する

- 分割払いやリボ払い は計画的に利用する

- 紛失・盗難被害にあったら早急にカード会社に連絡する

クレジットカードは利便性が高い分、使い過ぎてしまう懸念があります。一人暮らしはお金の管理も自分ひとりで行うことになるため、自分で注意しておかねばならなりません。使い過ぎを防ぐために、利用明細を定期的にチェックして、支出を管理することを心がけましょう。

分割払いやリボ払いは、ある程度高額な支払いをする際に便利な選択肢ですが、手数料がかかるため計画的な利用が必要です。

毎月の利用金額は指定された日に銀行口座から自動で引き落とされます。支払いが遅れないよう、口座の残高を事前に確認しましょう。

カードの紛失・盗難に遭った際には、すぐにカード会社に連絡して利用停止手続きを行うことで不正使用のリスクを軽減できます。

クレジットカードを利用する際は、これらの注意点を認識しておきましょう。

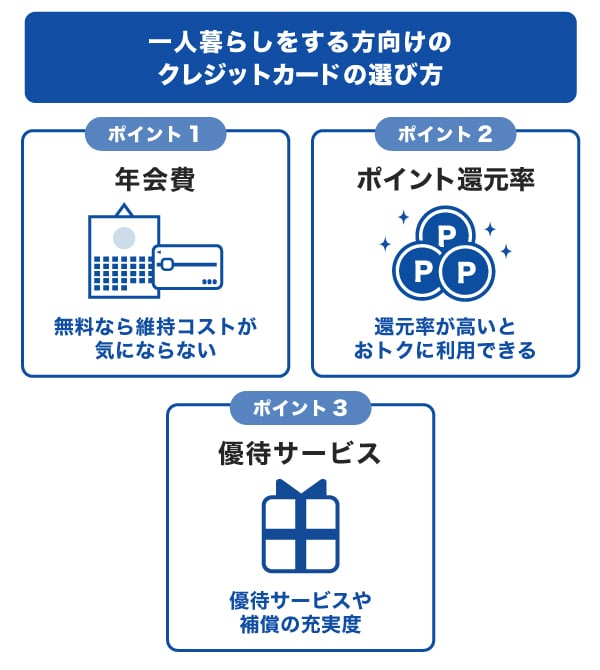

一人暮らしをする方向けのクレジットカードの選び方

クレジットカードにはさまざまな種類があり、特徴が異なります。特に「年会費」「ポイントのたまりやすさ」「優待・特典」の項目に注目して、用途やライフスタイルにあうカードを選びましょう。

年会費はいくらか

クレジットカードの年会費には、無料と有料のものがあります。年会費無料のなかには「条件なしで無料」と「条件付きで無料(前年に特定金額以上を利用した場合など)」の2種類があるため、この点の確認が必要です。

節約を心がけている方や余計なコストをかけたくない方には、条件なしで年会費が無料のクレジットカードがおすすめです。

年会費がかかるクレジットカードは、特典やサービスがより充実している傾向です。利用したいサービスがある場合は、年会費とサービス内容のバランスを比較して、生活の負担にならないカードを選びましょう。

年会費無料のクレジットカードおすすめ3選!コスパ重視の選び方を解説

ポイントがたまりやすいか

クレジットカードのポイントを効率よくためたい方は、ポイント還元率に注目しましょう。ポイント還元率とは、利用金額に対して付与されるポイントの割合を示すもので、還元率が高いほど多くのポイントを獲得できます。

さらに、一部のクレジットカードは特定の店舗で利用時にポイント倍率が上がるサービスを提供しています。たとえばJCBでは「JCBオリジナルシリーズパートナー」の加盟店で対象のカードを使用すると、通常よりも多くのポイントを獲得できます。

自分にあう優待・特典があるか

クレジットカードには所有者が利用できるさまざまなサービスがあります。たとえば、飲食店や宿泊施設を優待価格で利用できる特典や、キャッシュバックキャンペーンなどです。

優待・特典の豊富さはもちろん、自分がよく使う店舗やサービスで利用できる優待があるかもチェックしたいポイントです。

クレジットカード選びに悩んだ際は、「どのようなサービスが付帯されているか」「自分のライフスタイルにあうサービスや特典があるか」を確認してみましょう。

一人暮らしをするときにおすすめのJCBカード

一人暮らしをはじめるにあたってクレジットカードを持ちたい方には、「JCB カード W」「JCB カード S」がおすすめです。

どちらも年会費無料で利用でき、利用合計金額に応じて、JCBカードのポイントプログラム「Oki Dokiポイント」がたまります。

それぞれの特徴を比較してみましょう。

| カード名称 |

JCB カード W |

JCB カード S |

|---|---|---|

| 申し込み対象 | 18歳以上39歳以下(※1) | 18歳以上(※1) |

| 年会費 | 永年無料 | 永年無料 |

| 旅行傷害保険 | 海外:最高2,000万円(※2) 国内:ー |

海外:最高2,000万円(※2) 国内:ー |

| ショッピングガード保険 | 海外:最高100万円 国内:ー |

海外:最高100万円 国内:ー |

| JCBスマートフォン保険 | ー | 年間最高30,000円 (1事故につき自己負担額10,000円)(※3) |

| 特典 |

|

|

| こんな方におすすめ | 普段使いでポイントを効率よくためたい | グルメやレジャー、旅行などのお出かけが多い |

- 1 一部申し込めない学校があります。

- 2 保険の適用には条件があります。詳しくは、旅行傷害保険の適用条件をご確認ください。

- 3 事故発生の時点で、補償対象スマートフォンの通信料を直近3ヵ月以上連続してJCBカード Sでお支払いの場合、JCBスマートフォン保険が適用されます。保険事故発生時点で購入後24ヵ月以内のスマートフォンが補償対象です。

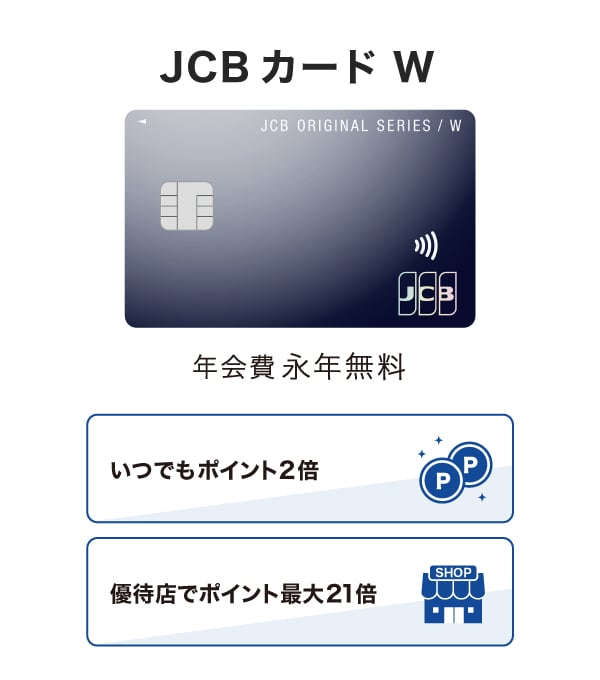

ポイントをためておトクに使うなら!「JCB カード W」

JCB カード Wは高校生を除く18~39歳限定で申し込める、年会費が永年無料のクレジットカードです。39歳までに入会しておけば、40歳以降も年会費が永年無料で利用できます。コストを抑えておトクにクレジットカードを利用したい方にぴったりです。

JCB カード Wは、JCBカードのなかでも特にポイント還元率が高いのが特徴です。国内・海外のどこで利用しても、Oki Dokiポイントが2倍たまります。JCBオリジナルシリーズパートナーで利用すればさらにポイントが高還元になり、おトクに買い物ができます。

- 1 スターバックス カードへのオンライン入金・オートチャージ、Starbucks eGiftが対象です。店舗でのご利用分・入金分はポイント倍付の対象となりません。

- 2 Amazon、Amazon.co.jpおよびそれらのロゴは、Amazon.com, Inc.またはその関連会社の商標または登録商標です。

- 3 一部対象とならない店舗があります。法人会員の方は対象となりません。日本国内に限ります。

- JCB カード Wを利用するとカード特典の+1倍が加わるため、上に記載のポイント倍率が適用されます。

- 掲載内容は予告なく変更となる場合があります。

ポイント倍率は2024年9月時点の情報です。

事前にポイントアップ登録が必要です。優待店により特典・条件等が異なります。最新情報はJCBオリジナルシリーズサイトをご確認ください。

たまったポイントは他社ポイントやマイルに移行できるほか、1ポイント3円でキャッシュバックも可能です。Amazon.co.jpでの買い物では、ポイントの移行手続きをすることなく、1ポイント3.5円分で利用できます。

- Amazon、Amazon.co.jp、Amazonパートナーポイントプログラムおよびそれらのロゴは、Amazon.com,Inc.またはその関連会社の商標または登録商標です。

- ポイント移行商品などの申し込み可能ポイントは商品により異なります。

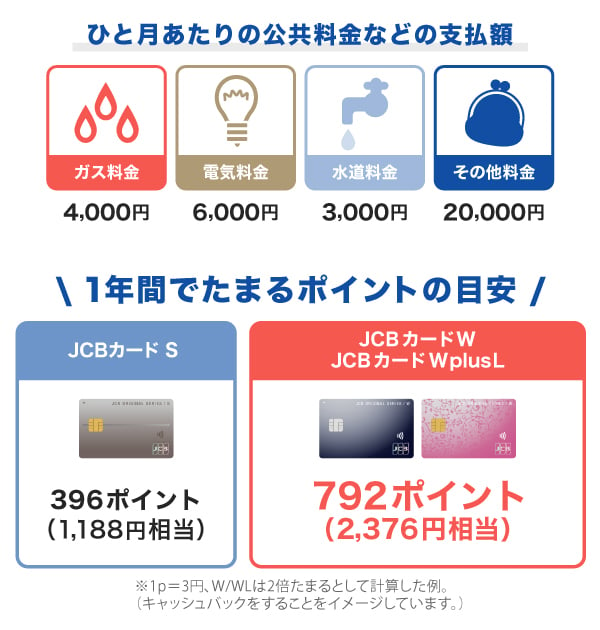

JCB カード Wなら一人暮らしでどれくらいのポイントがたまる?

通常、JCB カードを利用すると毎月のご利用合計金額1,000円(税込)につき1ポイントたまりますが、「JCB カード W」の場合は国内外どこで利用しても2倍のポイントがたまります。

たとえば上図のように、一人暮らしの公共料金の支払いが月33,000円の場合、これらを「JCB カード W」で支払うと1年間で792ポイントたまります。ためたポイントは2,376円分としてキャッシュバックが可能です。

一人暮らしでは毎月まとまった固定費が必要となります。これらをクレジットカード払いにしてポイントを獲得することで、現金払いや口座引き落としよりも節約につなげられるでしょう。

飲食店やレジャーの優待が豊富!「JCB カード S」

年会費無料で優待も充実している「JCB カード S」

JCB カード Sは、18歳以上で本人または配偶者に安定継続収入のある方、または高校生を除く18歳以上の方が申し込みできます。

年会費は永年無料なので、初めてのクレジットカードや2枚目のクレジットカードにおすすめです。

JCB カード Sは年会費が無料なうえに、充実した優待サービスがついています。「JCB カード S 優待 クラブオフ」は、国内外20万ヵ所で利用できる割引優待サービスです。グルメ、レジャー、映画館やカラオケなどのエンタメ、ホテル、テーマパークなどで割引を受けることができます。

ほかにも、パートナー店での最大20倍のポイントアップ、旅行傷害保険やJCBスマートフォン保険をはじめとした各種保険も付帯しています。

新規入会限定のおトクなキャンペーンも実施中!

割引優待「クラブオフ」とは?クレジットカードで登録する方法

よくある質問

-

一人暮らしでクレジットカードを使うメリットを教えてください

-

一人暮らしでクレジットカードを使うメリットは次の通りです。

- 生活費をカード払いにするとポイントがたまりやすい

- ネットショッピングやサブスクの支払いに便利

- 日々の買い物の支払いがスムーズになる

- 現金を持っていなくても買い物できる

- 利用明細を家計簿代わりにできる

-

学生でもクレジットカードを発行することはできますか?

-

学生でもクレジットカードを発行できます。申し込み対象はクレジットカードの種類によりますが、多くの場合で高校生を除く18歳の方が申し込み可能です。

-

家賃をクレジットカード払いにすることはできますか?

-

一部の物件では、家賃のクレジットカード払いに対応しています。不動産会社や管理会社により異なるため、管理会社や大家さんに確認してみましょう。

-

引っ越しをすることになりました。クレジットカードの住所変更手続きは必要ですか?

-

引っ越しをしたらクレジットカードの会員専用ページなどから住所変更手続きを行う必要があります。登録住所にはクレジットカードの更新に関する書類などが届くため、引っ越し後は速やかに変更手続きを行いましょう。

-

一人暮らしをするにあたりどのようなクレジットカードがおすすめですか?

-

クレジットカードを選ぶ際には、自分がクレジットカードにどんなことを求めるかを考えることが大切です。「年会費」「ポイント還元率」「優待・特典」などを比較して、自分のニーズにあうクレジットカードを選びましょう。

高ポイント還元カードならJCB

充実した優待サービスが満載

39歳以下の方限定カード

Oki Dokiポイントは常に2倍

女性にうれしい特典満載!

- 掲載内容は予告なく変更となる場合があります。

CL242151

- 【監修者】

-

氏名:高柳政道(たかやなぎ まさみち)

資格:一級ファイナンシャル・プランニング技能士、CFP、DCプランナー2級一級ファイナンシャル・プランニング技能士を取得後、2020年5月に金融コラムニストとして独立。企業に属さないFPとして投資商品の選び方を中心に情報を発信。

資産運用・生命保険・相続・ローンなど、多岐に渡るジャンルの執筆及び監修業務を手掛け、関わった記事数は500を超える。

関連記事を見る

一人暮らしを始めた当初は、家具・家電の購入や敷金・礼金の支払いなど、大きな金額を支払うタイミングが多くあります。現金払いからクレジットカード払いに切り替えることで、支払った金額に応じてポイントを獲得できます。獲得したポイントは他社共通ポイント・マイルへの交換やキャッシュバック、Amazon.co.jpの支払いなどさまざまな用途に利用できるので、生活費のコスト削減にもつながります。