基礎知識

消費者金融からの借り換え先を解説!審査への対策やデメリットも紹介

公開日:2024年7月31日

消費者金融の金利は、他の借り入れサービスと比べると高めに設定されているのが一般的です。金利が高いほど、借入金額が大きいほど、大きな負担になります。そこで有効なのが「借り換え」です。現在の借入先よりも金利が低い借入先に借り換えれば、返済負担の軽減が期待できます。

ただし、借り換え先の選択や借り換え後の返済の仕方によっては、負担が変わらなかったり、負担が増えてしまったりする場合もあります。借り換えのメリット・デメリットや注意点、借り換え先の選択肢を把握して、自分が借り換えすべきかを判断しましょう。

この記事でわかること

- 消費者金融からの借り換え先

- 消費者金融から借り換えるメリット・デメリット

- 消費者金融から借り換えたほうがいいケース・借り換えないほうがいいケース

目次

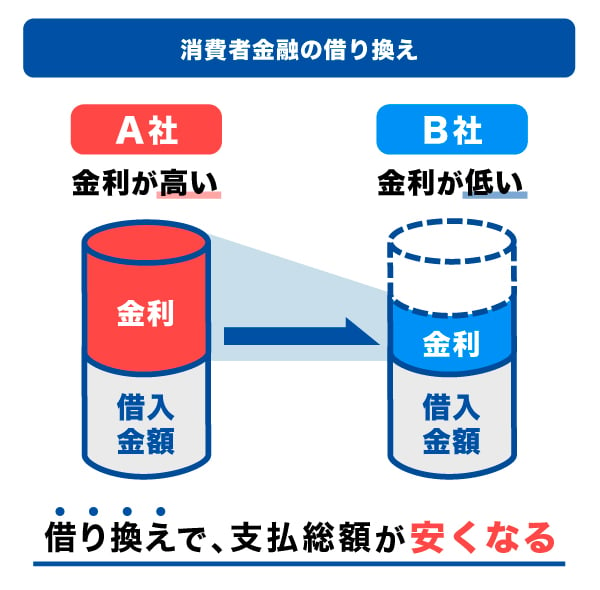

借り換えとは、金利の低い借入先に乗り換えて返済負担を軽減する方法

借り換えとは、新たな借入先から借りたお金を使って現在の借り入れを完済し、その後、新たな借入先に返済していく方法のことです。

消費者金融は、他の借り入れサービスに比べると高い金利が適用されることが多い傾向です。

金利が高めな消費者金融から、金利の低い借入先に借り換えることで、利息額が減り、返済の負担を軽減できる可能性があります。

消費者金融からの借り換え先4選

消費者金融の借り換え先として、次の4つの借り入れサービスが挙げられます。

- クレジットカード会社・信販会社、銀行のカードローン

- 今より金利の低い消費者金融のカードローン

- 複数の借り入れをまとめられる、返済専用のおまとめローン

- 今より金利の低いフリーローン

1.クレジットカード会社・信販会社、銀行のカードローン

クレジットカード会社・信販会社、銀行のカードローンの金利は、消費者金融よりも低いことが一般的です。

クレジットカード会社・信販会社、銀行のカードローンは、WEBサイトや店舗で申し込みが可能です。申し込み後は必ず審査が行われ、審査に通過すれば、借り入れたお金で消費者金融での借り入れを完済できます。

借入方法や返済方法は、消費者金融のカードローンと大きく変わりません。さらに、即日審査に対応しているところもあります。

利用方法を大きく変えずに金利を下げたい場合は、クレジットカード会社・信販会社、銀行のカードローンを検討するとよいでしょう。

ただし、銀行カードローンの場合は、審査や指定銀行の口座開設手続きなどに時間がかかる場合があります。

2.今より金利の低い消費者金融のカードローン

現在借り入れている消費者金融の金利より低ければ、別の消費者金融のカードローンへの借り換えることも可能です。

ただし、金利があまり変わらない場合は、借り換えのメリットが薄れる可能性があります。場合によっては、申し込みや、借り換え先の検討から審査までの時間が無駄になってしまうこともあります。

単純に借り換え前後の金利を比較するだけで借り換えの効果を判断するのは困難です。シミュレーションなどを活用して、借り換え前後でどのくらいの返済負担が減るかを把握してから申し込みましょう。

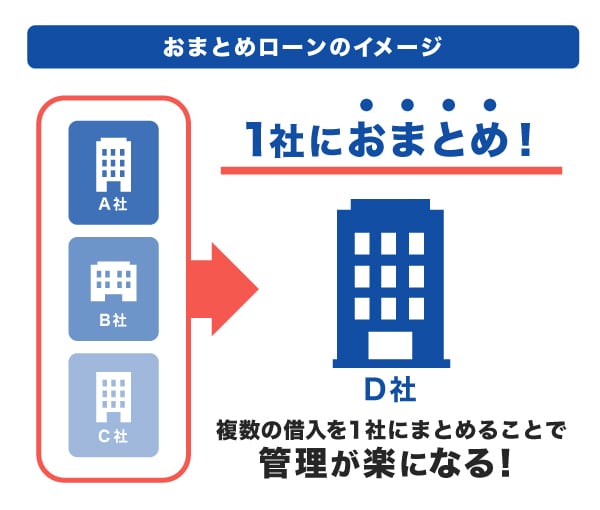

3.複数の借り入れをまとめられる、返済専用のおまとめローン

複数の消費者金融から借り入れている場合は、おまとめローンを利用する方法もあります。

おまとめローンとは、複数の借り入れを1社にまとめる返済専用ローンのことです。

複数の借入先をまとめることで、適用金利が低くなり、支払総額や毎月の返済額を減らせる可能性があります。さらに、毎月の返済日や返済額などの管理が楽になります。

ただし、おまとめローンは返済専用ローンのため、新たな借り入れができません。今後、急な出費などが発生したときにすぐに借り入れできなくなる点に注意が必要です。

4.今より金利の低いフリーローン

フリーローンとは、借り入れたお金の使い道が自由なローンのことです。使い道が自由な点はカードローンと似ていますが、フリーローンは借り入れが契約時の1回のみである点が異なります。

主に銀行が提供しているフリーローンは、消費者金融より金利の低いことが多いので、借り換えの効果を発揮しやすいでしょう。

ただし、借り換え目的での融資に対応していない金融機関もあります。検討しているフリーローンが借り換えに対応しているかは、申し込み前に確認しておきましょう。

また、審査の結果次第では、借り換えができないこともある点に注意が必要です。

フリーローンとは?カードローンとの違いや審査・金利・返済方法を解説

消費者金融の借り換えをするメリット

消費者金融の借り換えをするメリットは、次の通りです。

- 金利が下がることで支払総額を減らせる

- 毎月の返済額を減らせる可能性がある

金利が下がることで支払総額を減らせる

金利の高い消費者金融から低い借り入れサービスへ借り換えることで、利息額が減り、最終的な支払総額を抑える効果が期待できます。

たとえば、借入残高が50万円の状況で、金利18.00%の消費者金融から金利15.00%の借り入れサービスに借り換えた場合、毎月の返済額が変わらなければ、利息額を2万円以上減らせる可能性があります。

| 借り換え前 (消費者金融) |

借り換え後 | ||

|---|---|---|---|

| 借入金額 | 50万円 | 50万円 | |

| 金利 | 18.00% | 15.00% | |

| 支払元金(月) | 15,000円 | 15,000円 | |

| 支払回数 | 34回 | 34回 | |

| 利息額 | 134,662円 | 112,214円 | |

| 支払総額 | 634,662円 | 612,214円 | |

- あくまでも簡易シミュレーションの結果であり、実際の返済総額は条件によって異なります。

毎月の返済額を減らせる可能性がある

金利の高い消費者金融から低い借り入れサービスへ借り換えることで、最終的な支払総額を抑えるだけでなく、毎月の返済額を減らせる場合もあります。

毎月の返済額は、カードローンの会社によって設定されており、同じ借入金額と返済期間であっても、毎月の返済額に差が出ることがあります。

たとえば、先ほどのシミュレーション例では、借り換えることによって利息額が減ることがわかりましたが、毎月の返済額の詳細を見てみると、毎月の返済額も減っていることがわかります。

| 借り換え前 | 借り換え後 | ||

|---|---|---|---|

| 借入金額 | 50万円 | 50万円 | |

| 金利 | 18.00% | 15.00% | |

| 支払回数 | 34回 | 34回 | |

| 利息額 | 134,662円 | 112,214円 | |

| 1回目の返済額 | 28,315円 (うち、利息13,315円) |

26,095円 (うち、利息11,095円) |

|

| 2回目の返済額 | 22,175円 (うち、利息7,175円) |

20,979円 (うち、利息5,979円) |

|

| 3回目の返済額 | 22,185円 (うち、利息7,185円) |

20,987円 (うち、利息5,987円) |

|

- あくまでも簡易シミュレーションの結果であり、実際の返済総額は条件によって異なります。

ただし、毎月の返済額が極端に少ない場合は、返済期間が伸び、借り換えても利息負担が増えることもあるため、注意が必要です。

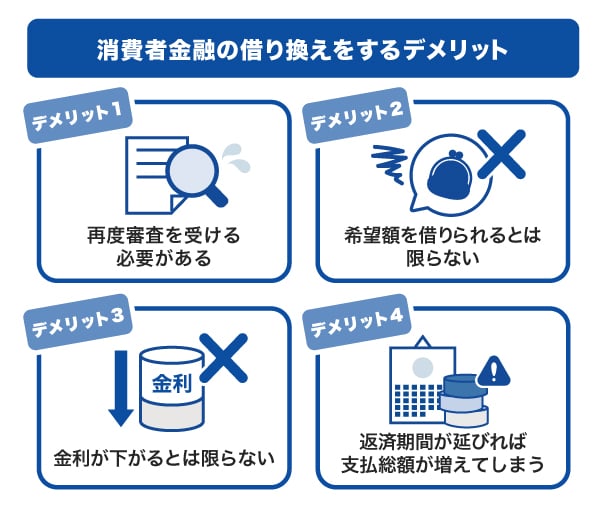

消費者金融の借り換えをするデメリット

消費者金融から借り換える場合には、次のデメリットもあります。

再度審査を受ける必要がある

消費者金融から他の借り入れサービスへ借り換えるには、新たな借入先で審査を受ける必要があります。審査に通過できなければ、借り換えできません。

借り換えには、新たな借入先への申し込みや必要書類の提出、審査結果の待ち時間など、手続きにかかる時間や労力が増えることを理解しておきましょう。

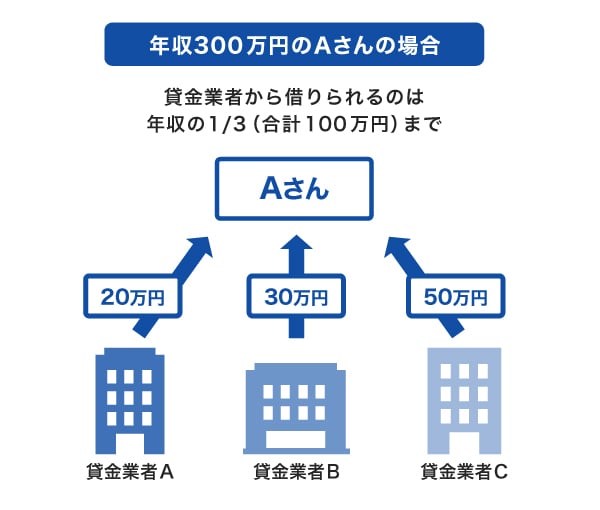

希望額を借りられるとは限らない

申込内容や審査結果によっては、希望額を借り入れできない場合があります。

たとえば、クレジットカード会社や消費者金融などの貸金業者が提供するカードローンは、総量規制の対象です。総量規制とは、過度な借り入れを防止するための決まりで、年収の3分の1を超える借り入れはできません。

つまり、「現在の借入金額+借り換え目的で申し込む新規ローンの希望額」が年収の3分の1を超えている場合、希望額を借り入れできないこともあり、審査に通過できない可能性もあります。

金利が下がるとは限らない

借り換えは、必ずしも金利が下がるとは限りません。

金融機関は、申込者の属性状況や信用情報から返済能力を判断して、利用可能枠(限度額)または金利を決定しています。審査結果によっては、元のローンと同じか、それ以上の金利が適用されることもあります。

すでに低い金利で借り入れている場合は、金利が下がらないこともあることを理解しておきましょう。現在、上限金利に近い金利で借り入れている場合は、借り換えによって金利が下がる可能性があります。

返済期間が延びれば支払総額が増えてしまう

たとえ借り換えによって適用金利が低くなっても、毎月の返済額が極端に減ると、返済期間が伸び、利息が増えてしまうこともあるため注意が必要です。

利息は、借入残高と金利、返済期間によって計算され、返済期間が伸びるほど支払う利息が大きくなります。

たとえば、金利18.00%のA社から金利15.00%のB社に借り換えたとしても、月々の支払金額を減らすと、結果的に支払総額が増えてしまいます。

| 借り入れ前 | 借り換え後 | ||

|---|---|---|---|

| 借入金額 | 50万円 | 50万円 | |

| 金利 | 18.00% | 15.00% | |

| 支払元金(月) | 10,000円 | 5,000円 | |

| 支払回数 | 50回 | 100回 | |

| 利息額 | 19万7,133円 | 32万606円 | |

| 支払総額 | 69万7,133円 | 82万606円 | |

- あくまでも簡易シミュレーションの結果であり、実際の返済総額は条件によって異なります。

消費者金融から借り換えをしたほうがいいケース

次のケースでは、消費者金融から借り換えすることで返済負担を軽減できる可能性があります。

- 今の消費者金融での適用金利が18.00%前後

- 消費者金融で複数の借り入れがある

今の消費者金融での適用金利が18.00%前後

上限金利やそれに近い金利で借りている場合は、借り換えを検討しましょう。金利が高いほど、借り換えによって負担を減らせる可能性が高いです。

金利は、借入金額に応じて次のように上限が決められています。

消費者金融の金利相場は?上限や利息計算、仕組みを解説

消費者金融で複数の借り入れがある

消費者金融からの複数の借り入れがある場合は、借り換えを検討しましょう。借入金額が大きいほど、借り換えによって負担を減らせる可能性が高いです。

金利は、借入金額が大きくなるほど低くなるのが一般的です。

複数の借入先から少額ずつ借り入れるよりも、借入先をひとつにまとめるほうが、金利が下がり、返済総額を抑えられる可能性があります。

さらに、借入先を1本化できれば、返済日や返済額の管理が楽になり、返済計画が立てやすくなるのもメリットです。

消費者金融から借り換えをしないほうがいいケース

次のケースでは、借り換えをしない、もしくは借り換えを慎重に検討したほうがよいでしょう。

- 借入残高が数万~数十万円と少額

- 現状の適用金利が低い

- ここ数年間に返済を遅延した経験がある

借入残高が数万~数十万円と少額

借入残高が少額の場合は、借り換えしてもメリットが薄い可能性が高いため、慎重に検討するとよいでしょう。借入残高が少額の場合、借り換えても適用金利や毎月の返済額が変わらない、もしくは少ししか変わらない可能性があります。

借り換えは、あらためて審査に通過する必要があり、申し込んだり書類を準備したりする必要もあります。かかる時間を考慮すると、借り換えせずに完済を目指すのも選択肢のひとつです。

借り換えずに利息負担を軽減するには、毎月の返済額を増やしたり、ボーナスが入ったときに一括で支払ったりすることが効果的です。

現状の適用金利が低い

すでに適用金利が低い条件で借り入れできている場合は、借り換えしなくてよいでしょう。

そもそも借り換えは、金利が現在の借入先よりも低い金融機関から新たに借り入れることで、返済負担を減らすために行うものです。

借り換え先の金利が、現在の消費者金融の適用金利と同等以上である場合は、借り換えする意味がないともいえます。やみくもに借り換えしないよう、現在の適用金利や他の借り入れサービスの設定金利をよく確認しましょう。

ここ数年間に返済を遅延した経験がある

数年の間に返済を遅延した経験がある人は、借り換えを慎重に検討する必要があります。

返済遅延などの返済状況は、信用情報に記録されているため、借り換えの審査に不利な影響を及ぼす可能性があります。

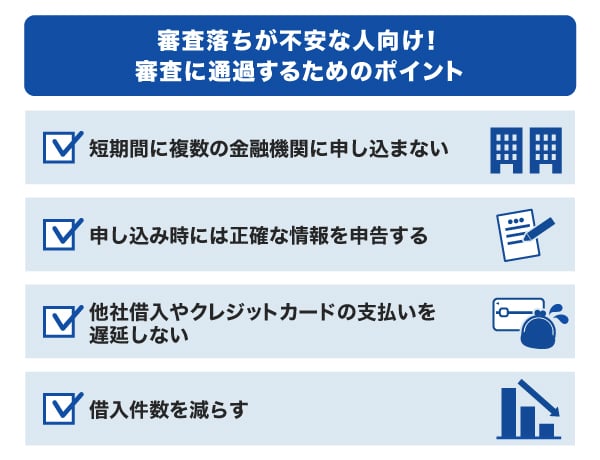

消費者金融からの借り換え審査を通過するためにできること

借り換え先の金融機関の審査に通過するために、次のポイントを押さえておきましょう。

短期間に複数の金融機関に申し込まない

短期間に複数の金融機関に申し込まず、まずは1社に絞って申し込むことが大切です。

申込情報は、信用情報に登録されます。短期間にさまざまな金融機関に申し込んでいることがわかると、金融機関に資金調達に苦労しているのではという印象を与え、審査に不利な影響を及ぼす可能性があります。

なお、金融機関への申込情報が保有されるのは、6ヵ月間です。申し込んだ1社の審査に通過できなかった場合は、次の申込先に悪い印象を与えないためにも、目安として6ヵ月ほど間隔を空けて申し込むとよいでしょう。

申し込み時には正確な情報を申告する

申し込み時には、正確な情報を申告することが重要です。

収入や家族構成、借入件数、借入金額などの申し込み時に入力する項目は、審査に活用されます。虚偽の情報を提供すると審査に影響します。

入力項目が多いですが、すべての情報を正確に記入するよう、細心の注意を払って申し込みましょう。

他社借入やクレジットカードの支払いを遅延しない

借り換え審査では、返済能力が重視されることが推測できます。

現在借り入れている消費者金融への返済に遅延した履歴があると、「借り換え先でも同じように返済を遅延するのではないか」と予想されかねません。

そのため、ローンの返済だけでなく、クレジットカードの支払いなど毎月のあらゆる支払いを遅延しないように注意しましょう。どうしても遅延してしまう場合は、クレジットカード会社に事前に相談するなど誠実な利用を心がけましょう。

借入件数を減らす

複数の消費者金融で借り入れているなど借入件数が多い場合は、借り換え審査に通過できない可能性があります。借入件数が多いと、お金の管理がいい加減な印象を持たれてしまうことも考えられます。

そのため、借り換えを検討する前に、まずはできる限り借入件数を減らすことを目指しましょう。

借入件数を減らすには、借入残高が少ない借入先を優先して、繰上返済や一括返済するのが効果的です。完済した履歴も信用情報に登録されるため、借入件数を減らせれば、借り換え時の審査も前向きに検討してもらえる可能性があるでしょう。

JCBのカードローン「FAITH」は借り換えにも便利

「FAITH」は、クレジットカード会社のJCBが提供しているカードローンです。

金利1.30~12.50%で、JCBクレジットカードのキャッシングリボ払いより低金利であり、年会費は無料なので、借り換えにカードローンを利用するのも選択肢のひとつです。

また、利用可能枠(限度額)の範囲内であれば繰り返し借り入れができるため、借り換え後も必要に応じて追加で借り入れできます。借り換え後に解約しなくても、家具・家電の買い替えや冠婚葬祭などの急な出費に備えられるのもメリットです。

金利1.30~12.50%でJCBクレジットカードのキャッシングリボ払いより低金利

「FAITH」なら、キャッシングリボ払いでも最大12.50%です。JCBクレジットカードのキャッシングリボ払いの融資利率(金利)15.00~18.00%と比べても、「FAITH」のほうが低金利で借り入れできます。

クレジットカードのキャッシングを利用している場合は、「FAITH」に借り換えれば融資利率(金利)が低くなり、返済負担を軽減できる可能性があります。

申し込みから審査、借り入れまでの流れがスムーズ

「FAITH」の審査は最短で当日に完了します。

契約後は、最短数十秒で口座にお金が振り込まれる「キャッシング振り込みサービス」が利用でき、急ぎの借り入れにも便利です。

簡易審査シミュレーションで借り換えの可否を判断できる

「FAITH」での借り入れを検討している方は、まず簡易審査シミュレーションを行いましょう。シミュレーションで年収や他社借入を入力することで、最大でどれくらい融資されるのかを確認できます。

シミュレーションを利用して、借り換え後の返済計画を明確にできる

返済シミュレーションを利用すると、借り換えした場合の利息額や返済期間がわかり、支払総額がどのくらい減るかをイメージできます。

返済期間や支払総額が分かれば、返済計画を立てやすくなります。

借り換え審査に通らず多重債務に困っているときは専門家に相談しよう

「消費者金融の借り入れによる返済負担を軽減したいが、借り換えの審査に通らない」という人は、早めに専門家に相談しましょう。全国にある無料の多重債務相談窓口や法テラス、弁護士事務所などで相談できます。

早めに専門家に相談することで、お金の負担はもちろん、精神的な負担の軽減につながる可能性があります。

よくある質問

-

消費者金融から借り換える方法は?

-

消費者金融からの借り換え先には、次の選択肢が挙げられます。

- クレジットカード会社・信販会社、銀行のカードローン

- 今より金利の低い消費者金融のカードローン

- 複数の借り入れをまとめられる、返済専用のおまとめローン

- 今より金利の低いフリーローン

それぞれの特徴を踏まえて、自分に合った借り換え先を選びましょう。

-

消費者金融からのおすすめの借り換え先はありますか?

-

消費者金融よりも金利が低いことが多い、クレジットカード会社・信販会社、銀行のカードローンなら、借り換えの効果を得られやすいでしょう。

-

消費者金融からの借り換え審査では、何が確認されますか?

-

審査では、年収や家族構成などの属性情報と、ローン・クレジットの申込情報や借入件数などの信用情報を確認されます。

確認した情報から、申込者本人の返済能力が判断されます。

-

消費者金融から借り換えをするデメリットは何ですか?

-

消費者金融から借り換えをするデメリットは、次の通りです。

- 再度審査を受ける必要がある

- 希望額を借りられるとは限らない

- 金利が下がるとは限らない

- 返済期間が延びれば支払総額が増えてしまう

借り換えによって後悔のないよう、借り換えの特徴や注意点を押さえておきましょう。また、申し込み前にシミュレーションを活用して返済計画を立てておくことも重要です。

「ちょっと借り」にも「借り換え・おまとめ」にも最適!

JCBのローン専用カード「FAITH」

年利最大でも12.50%と

低金利(JCB比)

ご利用限度額最大900万円

- 【監修者】

-

氏名:小宮崇之(こみや たかし)

資格:CFP(R)(公認ファイナンシャルプランナー)、TLC(生命保険協会認定FP)、損害保険プランナー、証券外務員一種、日商簿記検定2級大学卒業後、信用金庫に入社。お客様と接する中で、中立的な立場によるアドバイスの必要性を感じ、保険代理店として独立することを決意。保険会社の代理店営業職、保険会社の研修生を経て2020年9月に保険代理店を設立。保険代理店の実務経験を活かした執筆業や講師業にも積極的に取り組んでいる。

関連記事を見る

消費者金融を借り換えるメリットは、金利が低くなり、返済の負担を軽減できる可能性があることです。消費者金融は審査のスピードは早いですが、利息が高めな会社が多くあるため、返済負担が重くなっています。金利が低い金融機関に借り換えをすることで、毎月の返済額を減らせ、総額の返済負担も抑えることができるのです。