おトクな特徴を知る

クレジットカード付帯の海外旅行保険とは。補償内容・適用条件・使い方を解説

更新日:2023年9月4日

クレジットカードの多くには、海外旅行保険と呼ばれる旅行で役立つ保険が付帯しています。たとえば海外旅行保険の一種「旅行傷害保険」では、海外の旅行先でケガや病気をしたときの治療費などを補償してくれることが特徴です。

クレジットカードの種類により、補償内容や保険金、保険の適用条件が異なります。

海外旅行の計画をしている方は、所有するカードやこれから発行するカードがどんな補償内容であるか、適用条件を十分に確認しましょう。

この記事でわかること

- クレジットカードに付帯する海外旅行保険の補償内容

- 海外旅行保険における「自動付帯」「利用付帯」の意味と違い

- 海外旅行保険が付帯するクレジットカードの選び方

目次

クレジットカードの海外旅行保険とは旅行で役立つ保険のこと

クレジットカードの多くには、海外旅行で役立つ保険が付帯されています。

たとえば、海外旅行先でケガや病気をした際の治療費を補償してくれる保険や、物品が盗難被害に遭ったときの損害補償、搭乗予定の航空機が遅延したことで発生する損害を補償してくれる保険などです。

付帯する補償内容や保険金額は、クレジットカードの種類により異なります。ゴールドカードやプラチナカードといった、ステータス性の高いクレジットカードほど補償内容が充実している傾向があります。

海外旅行や出張へ行く機会が多い方は、海外旅行保険が充実したクレジットカードを1枚持っておくのがおすすめです。

クレジットカードに付帯する海外旅行保険の補償内容

クレジットカードに付帯する海外旅行保険の補償内容は、主に次の6種類です。補償内容を理解しておくことで、万が一の事態に慌てず対応ができるでしょう。

死亡・後遺障害|ケガや病気が原因で死亡・後遺障害を負ったときの補償

死亡・後遺障害保険とは、海外旅行中のケガや病気が原因で、死亡または後遺障害を負ったときの補償です。

ただし死亡または後遺障害を負った場合でも、故意に発生させたトラブルや犯罪に巻き込まれたときは、補償とならないケースがあります。

ほかにも、事故が発生したときから180日以内に死亡または後遺障害が生じたなど、保険の適用条件があることを把握しておきましょう。

治療費用|ケガや病気の治療費の補償

治療費用保険とは、海外旅行中に生じたケガや病気で、治療を受けたときの費用を補償する保険です。

治療費用を補償する保険には、2種類存在します。

- 傷害保険:ケガが原因で治療を受けたときの保険

- 疾病保険:病気や感染症を患ったときの保険

これらの保険には、治療や手術・入院ができなかったときの宿泊施設利用料や病院までの交通費、緊急移送費、転院費が含まれていることもあります。

賠償責任|他人や他人のものに傷害を与えたときの補償

賠償責任保険とは、海外旅行先で誤って他人にケガをさせたとき、または他人の所有物を破損させたときの補償です。

たとえば、ホテルの客室や店舗の備品を壊してしまい、相手から法律上の損害賠償を請求された際に利用できます。

携行品損害|物品の破損・盗難による損害を補償

携行品損害保険とは、海外旅行先で自分が所有するものが事故により破損したり、盗難被害に遭ったりしたときの補償です。

カメラなどの高価な商品以外にも、旅券の盗難被害に遭った際に、旅行先での再発給費用の補償も対象となることがあります。

ただし、故意に発生させたトラブルでの破損は補償の対象となりません。

救援者費用等|家族が被保険者のもとへ行くための費用を補償

救援者費用等保険とは、被保険者(クレジットカードの所有者)が、海外旅行中にケガや病気をして入院・死亡したときや、搭乗している航空機や船舶が行方不明になったときに、家族が被保険者のもとへ駆けつけるための渡航費を補償する保険です。

具体的には、次の費用が保険金として支払われます。

- 捜索や救助をするための費用

- 救援者の現地までの往復航空運賃

- 救援者の宿泊施設の客室料

- 救援者の渡航手続費、現地での諸雑費

- 現地からの移送費

など

保険金が支払われる条件には、ケガや病気で亡くなったとき、継続して3日以上入院したときなどがあります。

航空機遅延|搭乗予定の航空機が遅延・欠航したときの補償

航空機遅延保険とは、被保険者が搭乗する航空機の出発が遅れた、または欠航・運休したことにより発生した、宿泊料金や食事代、手荷物が届かず衣類などを購入したときの費用が補償される保険です。

航空機遅延保険に関する保険は、主に4種類存在します。

| 保険の種類 | 補償内容 |

|---|---|

| 乗継遅延費用保険金 | 航空機の遅延により、乗継地で発生したホテルの宿泊料金や食事代を補償 |

| 出航遅延費用等保険金 | 航空機の遅延により、出発地で発生した食事代を補償 |

| 寄託手荷物遅延費用保険金 | 到着後一定時間手荷物が届かなかったときに購入した、衣類や生活必需品の購入費用を補償 |

| 寄託手荷物紛失費用保険金 | 到着後一定時間荷物が届かず紛失とみなされたときに購入した、衣類や生活必需品の購入費用を補償 |

いずれの保険も、保険金の支払いには航空機の到着・出航予定時刻から一定の時間が経過するなどの条件があります。

| 監修者:高柳政道氏のコメント |

|---|

| 実際にクレジットカードの補償を利用するシーンを考えてみると、もっともお世話になりそうなのは傷害や疾病の治療費用に関する補償でしょう。カードが自動付帯なら自動的に補償額に加わります。旅行前に、自分の手持ちのカードを合計してどれくらいの補償額があるのかを確認しておくとよいでしょう。保険によっては「1件あたり〇万円まで」と上限が設定されている場合もあるため、補償内容をよく確認しておくことが大切です。 |

保険の「自動付帯」と「利用付帯」の違い

クレジットカードの海外旅行保険が適用される条件には、自動付帯と利用付帯と呼ばれる2種類が存在します。

クレジットカードの種類により、自動付帯と利用付帯が決まっています。これからクレジットカードの申し込みをする方だけではなく、すでに海外旅行保険が付帯するカードを所有している方も、適用条件を確認しましょう。

自動付帯とはクレジットカードを所有していれば補償が受けられるもの

自動付帯の場合、海外旅行保険を適用するための条件は特になく、所有していることで補償を受けられます。

そのクレジットカードで保険料や旅行代金の支払いをするといった条件はありません。

利用付帯とは条件を満たすことで補償が受けられるもの

利用付帯の場合、クレジットカード会社が指定する条件を満たすことで、保険が適用されます。

保険が適用される条件には、海外旅行で利用する電車や航空機といった公共交通機関の料金や、募集型企画旅行の代金などを支払うといったものがあります。募集型企画旅行とは、あらかじめ旅行の日程・交通手段・宿泊施設・旅行代金が旅行会社により決められており、参加者を募集する旅行のことです。

クレジットカード会社により異なるため、海外旅行を計画する段階で早めに確認しておきましょう。

クレジットカードの海外旅行保険の使い方

海外旅行の際に事故やトラブルが発生して保険金を請求するときは、次のような流れで行います。

- 海外の現地からサービスデスクに電話をする

- 必要書類を取得する

- カード会社から支払われた保険金で、治療費等の支払いをする

病院によっては、治療費を一時的に立て替えることが必要なケースがあります。

事故やトラブルの内容によっては、帰国後に保険金を請求することも可能です。その際も、指定のサービスデスクへ問い合わせをします。保険金を請求するにあたり、現地でしか手配できない書類が必要となることもあるため、忘れないように取得しましょう。

クレジットカードに付帯する保険を確認する方法

クレジットカードに付帯する海外旅行保険は、カード発行前後どちらでも確認できます。クレジットカード会社の公式ウェブサイトから、旅行に関する付帯サービスを確認してみましょう。

JCBのクレジットカード「JCBオリジナルシリーズ」は、こちらからチェックできます。

すでにJCBカードを発行している方は、次のような手順で海外旅行保険の内容を確認できます。

- 「保険Jルーム」にログインをする

- 「カード付帯保険内容確認」を選択する

- 「海外旅行傷害保険」の項目を確認する

| 監修者:高柳政道氏のコメント |

|---|

| 各国で日本人に人気の観光地や首都であれば、キャッシュレスでの診療に対応した医療機関が見つかりやすいでしょう。一方、日本人になじみのないマイナーな観光地の場合はキャッシュレス診療に対応していないケースもあり、その場合は治療費を自分で立て替えて、帰国後に請求することになります。心配であれば、もし自分で治療費を立て替えた場合の流れについて、出発前に確認しておくことをおすすめします。 |

クレジットカードに付帯する海外旅行保険の注意点

クレジットカードの海外旅行保険を使いたい方は、ここで紹介する2つの注意点を把握しておきましょう。

複数枚のカードを持っていてもすべての保険金が受け取れるわけではない

海外旅行保険が付帯するクレジットカードを複数枚持っていても、カードの枚数分の保険金が受け取れるわけではありません。死亡・後遺障害が発生した場合は、最も高い保険金額を上限として、保険金が支払われます。

たとえば、クレジットカードを3枚所有しており、そのなかで最も高い保険金額が「2,000万円」だったとします。

3枚の合計金額である、4,000万円が支払われるのではなく、2,000万円を上限に3社で按分された金額の支払いとなるのです。

次に、ケガや病気などの「死亡・後遺傷害保険」以外の補償では、実際の損害額を上限に保険金額が按分されます。

ケガをして治療費が300万円かかったとします。実際の損害額を条件とするため、A社のクレジットカードが、ケガをしたときの保険金額が最大で200万円だった場合でも、B社・C社からも按分された保険金額が支払われるのです。

条件を満たしていないと保険の適用対象とならない

海外旅行保険の適用条件とは、「自動付帯」「利用付帯」のことです。

自動付帯の場合は、クレジットカードを所有しているだけで海外旅行保険が適用されます。一方、利用付帯は、条件を満たさなければ万が一の事故やトラブルがあっても保険金を請求できないため、詳しい適用条件を事前に確認しておく必要があります。

まずは、所有している、あるいはこれから発行するクレジットカードが、自動付帯・利用付帯どちらであるか確認しましょう。利用付帯では、旅行代金や公共交通機関の料金など、どの支払いが必要かを確認し、予約時にクレジットカードでの支払いを行ってください。

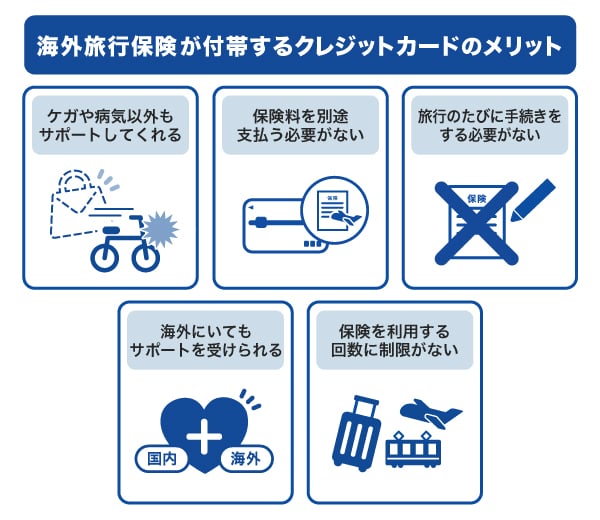

海外旅行保険が付帯するクレジットカードのメリット

海外旅行をしているときに現地で病院を利用すると、日本で治療を受けるときのような保険適用がなく、容態によっては数百万円の治療費が発生するケースもあります。このようなことに備えられるのが、海外旅行保険の大きなメリットです。

ここでは、具体的な5つのメリットを見ていきましょう。

ケガや病気以外もサポートしてくれる

ケガや病気の治療費・入院費等を補償してくれるのは「旅行傷害保険」です。

クレジットカードの海外旅行保険では、旅行傷害保険以外でもサポートをしてくれます。たとえば他人にケガをさせた、または他人のものを壊して損害賠償請求をされたときの「賠償責任保険」や、自分の身の回りのものを破損させた、または盗まれたときの補償である「携行品損害保険」などがあります。

旅行傷害保険以外の保険で注意したいのは、クレジットカードによっては保険が付帯していないことです。ケガや病気以外の補償も受けたいときは、旅行傷害保険以外の補償もあるか事前に確認しておきましょう。

保険料を別途支払う必要がない

クレジットカードに付帯する海外旅行保険は、カード会社が提供するサービスの一種です。そのため、海外旅行保険を適用するために保険料を支払う必要がありません。

保険会社が提供する海外旅行保険に加入する場合、保険料が必要です。クレジットカードの場合は保険料が無料であるため、コストをかけずに万が一に備えられることはメリットです。

所有するクレジットカードの補償内容をさらに充実させたいときは、別途保険会社の海外旅行保険に加入することをおすすめします。

旅行のたびに手続きをする必要がない

クレジットカードに付帯する海外旅行保険を利用するためには、特別な手続きは必要ありません。

保険の適用条件が「利用付帯」の場合でも、旅行に関連する代金を支払うなど、クレジットカード会社が定める条件を満たすことで保険が適用されます。

保険に加入するための申し込みは不要で、手続きを忘れることもありません。

海外にいてもサポートを受けられる

万が一、ケガや病気、トラブルが発生したときのサポートは、海外、国内どちらからでも受けられます。サポートは日本語で受けられるため、外国語がわからない方も安心です。

クレジットカード会社によりサポートデスクの連絡先は異なるため、海外の現地から相談できる電話番号をスマートフォンなどに登録しておきましょう。

保険を利用する回数に制限がない

クレジットカードに付帯する海外旅行保険の利用回数は、制限がありません。そのため、海外旅行保険が付帯するクレジットカードを、旅行や出張のたびに所有しておくのがおすすめです。

ただし補償期間は決まっており、「保険の補償対象となる旅行期間は3ヵ月以内」などと定められています。帰国せずさまざまな国や地域を渡り歩く長期間の旅行や、海外留学で保険を利用する場合は、適切な保険・サービスを選択するようにしましょう。

| 監修者:高柳政道氏のコメント |

|---|

| 海外旅行保険が付帯されたクレジットカードで補償された内容については、別途で海外旅行保険に加入する必要がありません。海外旅行前は何かとお金がかかる時期であり、保険に関するお金を節約できるのは大きなメリットでしょう。カード付帯保険だけで補償が不足すると感じた場合には損害保険会社の海外旅行保険に任意加入することで、より手厚い補償にすることも可能です。 |

海外旅行保険が付帯するクレジットカードを選ぶポイント

これから海外旅行保険が付帯するクレジットカードを発行する方は、これら2つのポイントに注目しましょう。

- 年会費と補償内容のバランス

- 家族特約の有無(家族旅行を計画している方向け)

海外旅行や出張の機会が多く、万が一のために備えておきたい方は、年会費がかかっても保険が充実したクレジットカードがおすすめです。海外へ行く機会が少ない方、コストを抑えたい方は年会費無料のクレジットカードを選ぶとよいでしょう。

家族で海外旅行を計画している方は、「家族特約」が付帯するクレジットカードがおすすめです。

家族特約とは、被保険者であるクレジットカードの所有者の家族のうち、19歳未満の子どもが海外旅行保険の補償対象となるサービスです。家族特約が付帯していれば、海外旅行に同行した家族がケガや病気をしたときも保険金が支払われるなど、安心感が高まります。

- 旅行代金のかからない子ども等は、保険適用条件を満たしていないため、対象とすることができません。

海外旅行保険が付帯するJCBのおすすめクレジットカード

JCBカードにも、充実した海外旅行保険が付帯するクレジットカードがあります。

JCBカードには、海外でトラブルが発生したとき、24時間無料で相談できるサポートが付帯しています。旅行中のケガや病気、事故のトラブル発生時も日本語で対応してくれるため安心です。

JCBカードは海外でも使える!旅行をおトクで便利に楽しむ方法を紹介

充実した補償と家族特約の付いた「JCBゴールド」

JCBゴールドは、JCBブランドの安心感・信頼感に加えてステータスの高さが魅力のゴールドカードです。WEB明細サービス「MyJチェック」に登録し海外で利用するとポイント還元率が2倍になります。

また、国内外の旅行傷害保険、ショッピングガード保険、JCBスマートフォン保険が付帯しており、補償内容や補償限度額が一般カードよりも充実している点が特徴です。

| 旅行傷害保険(死亡・後遺障害の場合)(※1) | 海外 | 最高1億円 |

|---|---|---|

| 国内 | 最高5,000万円 | |

| ショッピングガード保険 | 海外 | 年間最高500万円(1事故につき自己負担額3,000円) |

| 国内 | 年間最高500万円(1事故につき自己負担額3,000円) | |

| JCBスマートフォン保険 | ディスプレイ破損 年間最高50,000円(1事故につき自己負担額10,000円)(※2) |

|

- 1 保険の適用には条件があります。

詳しくは、旅行傷害保険の適用条件をご確認ください。

- 2 JCBスマートフォン保険の詳細は、下のページをご覧ください。

JCBスマートフォン保険ご案内サイト(L2310494)についてはこちら

また、国内の主要空港、およびハワイ ホノルルの国際空港内にあるカードラウンジも利用可能で、航空機に乗る機会が多い方にも向いています。

JCBゴールドを保持していれば、一定条件を満たした方限定でワンランク上のサービスが受けられる「JCBゴールド ザ・プレミア」への招待が届きます。クレジットカードを育てて、今後さらにステータスの高いカードを持ちたい方にもおすすめです。

海外旅行でもポイントを2倍獲得できる年会費無料の「JCB カード W」

JCB カード Wは、18~39歳の方が申し込みできる年会費永年無料のクレジットカードです。JCB カード Wを所有して40歳を迎えた場合でも、年会費無料のまま使用し続けられます。

JCB カード Wに付帯する保険については、以下の通りです。

| 旅行傷害保険(死亡・後遺障害の場合)(※1) | 海外 | 最高2,000万円 |

|---|---|---|

| 国内 | - | |

| ショッピングガード保険 | 海外 | 最高100万円 |

| 国内 | - |

- 1 保険の適用には条件があります。

詳しくは、旅行傷害保険の適用条件をご確認ください。

JCB カード Wの魅力は、国内外問わずいつでもポイントを2倍獲得できる高いポイント還元率です。

JCBカードは、毎月のご利用合計金額1,000円(税込)ごとに1ポイント獲得できますが、JCB カード Wでは2倍の2ポイント獲得できます。

JCBと提携する「JCBオリジナルシリーズパートナー」の店舗でJCB カード Wを利用してお買い物やサービスの利用をすると、さらにポイントが高還元になるため、国内での利用もおすすめです。たとえば、スターバックスやAmazon.co.jpといったサービスでポイントがたまりやすいことが特徴です。

- 1 スターバックス カードへのオンライン入金・オートチャージ、Starbucks eGiftが対象です。店舗でのご利用分・入金分はポイント倍付の対象となりません。

- 2 Amazon、Amazon.co.jpおよびそれらのロゴは、Amazon.com, Inc.またはその関連会社の商標または登録商標です。

- 3 一部対象とならない店舗があります。法人会員の方は対象となりません。日本国内に限ります。

- JCB カード Wを利用するとカード特典の+1倍が加わるため、上に記載のポイント倍率が適用されます。

- 掲載内容は予告なく変更となる場合があります。

ポイント倍率は2024年9月時点の情報です。

事前にポイントアップ登録が必要です。優待店により特典・条件等が異なります。最新情報はJCBオリジナルシリーズサイトをご確認ください。

獲得したOki Dokiポイントは、提携先ポイントや航空系マイルなどに交換できます。交換先により異なりますが、1ポイントあたり3~5円分相当として利用できます(※)。

- Amazon、Amazon.co.jp、Amazonパートナーポイントプログラムおよびそれらのロゴは、Amazon.com,Inc.またはその関連会社の商標または登録商標です。

- ポイント移行商品などの申込可能ポイントは商品によって異なります。

最高2,000万円の補償が付帯!年会費無料の「JCB カード S」

年会費無料で優待も充実している「JCB カード S」

JCB カード Sは、18歳以上で本人または配偶者に安定継続収入のある方、または高校生を除く18歳以上の方が申し込みできます。

JCB カード Sは年会費が無料なうえに、充実した優待サービスがついています。「JCB カード S 優待 クラブオフ」は、国内外20万ヵ所で利用できる割引優待サービスです。グルメ、レジャー、映画館やカラオケなどのエンタメ、ホテル、テーマパークなどで割引を受けることができます。

ほかにも、パートナー店での最大20倍のポイントアップ、旅行傷害保険やJCBスマートフォン保険をはじめとした各種保険も付帯しています。

| 旅行傷害保険(死亡・後遺障害の場合)(※1) | 海外 | 最高2,000万円 |

|---|---|---|

| 国内 | - | |

| ショッピングガード保険 | 海外 | 年間最高100万円(1事故につき自己負担額10,000円) |

| 国内 | - | |

| JCBスマートフォン保険 | ディスプレイ破損 年間最高30,000円(1事故につき自己負担額10,000円)(※2) |

|

- 1 保険の適用には条件があります。

詳しくは、旅行傷害保険の適用条件をご確認ください。

- 2 JCBスマートフォン保険の詳細は、下のページをご確認ください。

JCBスマートフォン保険ご案内サイト(L2310494)についてはこちら

新規入会限定のおトクなキャンペーンも実施中!

JCBカードの海外旅行保険の適用条件と保険金の請求方法

JCBカードを海外旅行で利用する際は、保険の適用条件と保険金の請求方法を事前に確認しておきましょう。

海外旅行傷害保険の適用条件例

JCBカード(JCBオリジナルシリーズ)の海外旅行傷害保険は、利用付帯です。

海外旅行傷害保険を適用するためには、公共交通乗用具(※1)や募集型企画旅行(※2)の代金のお支払いをJCBカードで行うことが必要になります。

【対象となる公共交通乗用具・募集型企画旅行の例】

| 電車 |

|

|---|---|

| バス |

|

| タクシー | 空港に向かうタクシー代金 |

| 航空機 |

|

| 船舶 | 海上運送法に基づく事業会社が所有する船舶代金 |

| 募集型企画旅行 | 旅行会社で予約した旅行ツアー代金、オプショナルツアー(※3) |

【保険の対象とならないものの例】

| 電車・バス | 定期券、回数券 |

|---|---|

| 自家用車 |

|

| レンタカー | 国内外のレンタカー料金 |

| 募集型企画旅行 |

|

| その他 |

|

- 1 航空法、鉄道事業法、海上運送法、道路運送法などに基づき、それぞれの事業を行う機関によって運行されている航空機、電車、船舶、バスなどのこと

- 2 あらかじめ旅行の日程・交通手段・宿泊施設・旅行代金が旅行会社により決められており、参加者を募集する形態の旅行のこと

- 3 オプショナルツアー代金のみ別会社で決済した場合は対象とはなりません

海外旅行傷害保険の保険金請求方法

JCBカードで海外旅行傷害保険の保険金を請求する方法には、現地で請求する方法と、帰国後に請求する方法の2種類があります。

現地で保険金を請求する方法

- 「海外ホットライン」へ問い合わせをする

- 必要書類の手配、保険金の支払いを依頼する

- 病院によっては、一時的に立て替えが必要な場合があります

帰国後に保険金を請求する方法

- 事故の日からその日を含めて30日以内に「損保ジャパンJCB事故受付デスク」に問い合わせをする

- 海外旅行先で、現地でしか手配できない書類を取得しておく

- 取得した書類を提出する

問い合わせ先や必要書類の詳細などは、こちらのページで詳しく紹介しています。

よくある質問

-

クレジットカードに付帯する海外旅行保険の自動付帯・利用付帯とはなんですか?

-

自動付帯・利用付帯とは、海外旅行保険を適用する条件のことです。

自動付帯とは、クレジットカードを所有していれば補償が受けられる保険を指します。利用付帯とは、クレジットカード会社が定める条件を満たすことで補償が受けられる保険です。条件には、公共交通機関や募集型企画旅行の代金の支払いなどがあります。

利用付帯のクレジットカードを利用して海外旅行の計画をする際は、適用条件を確認してから行うことをおすすめします。

-

クレジットカードの海外旅行保険は家族も補償対象になりますか?

-

海外旅行保険に「家族特約」が付帯するクレジットカードであれば、旅行に同行する家族も補償対象となります。

家族特約の有無や、補償対象となる家族の年齢に条件があることなどを確認しておきましょう。

-

海外旅行保険が付帯するクレジットカードの選び方を教えてください

-

海外旅行保険が付帯するクレジットカードを選ぶときは、年会費と補償内容のバランス、家族特約の有無を確認しておきましょう。

充実した補償が欲しい方は、年会費が有料でも補償内容が幅広いクレジットカードがおすすめです。海外旅行の機会が少ない方、コストを抑えたい方は、年会費無料のクレジットカードでもよいでしょう。

家族で海外旅行へ行く機会がある方は、家族特約の付帯したクレジットカードを選ぶことも検討してみてください。

-

海外旅行中にケガをしたとき、どのように保険金を請求すればよいですか?

-

現地でカード会社のサポートデスクに問い合わせをして、手続きを進める方法と、帰国後に手続きをする方法の2種類があります。

帰国後に手続きをする場合、現地でのみ手配できる書類が必要になるため、忘れないよう準備をしておきましょう。

保険金の請求方法は、クレジットカード会社により異なります。

-

クレジットカードの海外旅行保険の適用期間は何日ですか?

-

JCBカードの場合、出発から3ヵ月(カードの種類により2ヵ月)以内の旅行中の事故が補償対象となります。

具体的には、海外旅行の目的をもって日本国内の住居を出発されてから住居に帰着されるまでの間で、かつ、日本を出国した前日の午前0時から日本に入国した翌日の午後12時までです。

今こそ安心のブランドJCB

サービスも充実のJCBのスタンダードカード

39歳以下の方限定カード

Oki Dokiポイントは常に2倍

- 掲載内容は予告なく変更となる場合があります。

- 【監修者】

-

氏名:高柳政道(たかやなぎ まさみち)

資格:一級ファイナンシャル・プランニング技能士、CFP、DCプランナー2級一級ファイナンシャル・プランニング技能士を取得後、2020年5月に金融コラムニストとして独立。企業に属さないFPとして投資商品の選び方を中心に情報を発信。

資産運用・生命保険・相続・ローンなど、多岐に渡るジャンルの執筆及び監修業務を手掛け、関わった記事数は500を超える。

関連記事を見る