基礎知識

ローンとは?意味や仕組み、クレジットとの違いや利用のポイントを解説

更新日:2024年3月4日

ローンとは、金融機関が消費者にお金を貸す商品の通称です。住宅や車などの高額な商品を購入するときや、一時的に出費が増えてしまったときに対応できる便利な仕組みです。

ローンの仕組みや種類を理解し、無理のない返済計画を立てたうえで活用しましょう。

この記事でわかること

- ローンの意味や仕組み

- ローンの種類

- ローンを選ぶポイント

ローンとは:お金を貸す商品の通称

ローンとは「貸付」「貸付金」を意味し、金融機関や貸金業者が顧客にお金を貸す(融資する)商品の通称です。住宅や家など、一度に支払いが難しいような高額商品を購入したいときや、一時的に出費が増えてしまった場合に便利です。

たとえば、住宅を購入したい場合、仮に一括で支払うとすると、20~30年かけてお金をためなければ難しいことがほとんどです。住宅ローンを利用すれば、金融機関から借りたお金で住宅を購入できるので、すぐに住むことができます。返済は、毎月一定の金額で行うため、一括で返済する必要もありません。

また、カードローンは、それぞれの利用者に定められた利用可能枠(限度額)の範囲で、1万円から借り入れが可能です。借り入れたお金の使い道はカードローン会社によって制限されていることがありますが、「自由」とされている場合は、急な出費で生活費が足りなくなってしまったときや、引っ越しなどで資金が必要な場合にも活用可能です。

ローンには、住宅ローン・自動車ローン・カードローンなど、さまざまな種類があります。名称は異なりますが、借りたお金(元金)に利息(お金を借りた対価)を乗せて返済する仕組みは同じです。ローンを利用する際は、無理なく返済できるかどうかをよく検討し、計画的に利用しましょう。

ローンと借金の違いは?

ローンは、お金を借りる商品であり、借金と同じ意味を持ちます。「借金」と聞くと、マイナスのイメージを持つ方も多いですが、一時的に出費が多くなってしまったときにも対応できる便利な仕組みです。

昨今では、住宅や車の購入に限らず、美容専用のローンなどを利用する方も多く、消費者にとって身近な商品となっています。

ローンは、自分の収入に見合った借り入れを行い、しっかりと返済計画を立てることが大切です。どれくらいの期間・ペースで、毎月いくら返済する必要があるかを事前に把握しておけば、借金に対する不安は少なくなります。

ローンとクレジットの違いは?

ローンはお金を借り入れるための商品で、クレジットは後払いの商品である点が大きく異なります。

ローンは、利用者が金融機関や貸金業者から直接お金を借りて、決められた額を毎月返済します。一方のクレジットは、カード会社が買い物などの代金を立て替えて、利用者がカード会社に対して返済を行います。

ローンとクレジットは全く別の商品であり、「住宅ローンをクレジットカードで支払う」といったことはできません。

一般的に、高額の買い物はローン、少額の買い物にはクレジットが適しています。ローンは高額な買い物に利用する分、返済は長期にわたる場合があります。クレジットは少額の買い物に利用するため、返済期間は短期になることが多いのが特徴です。

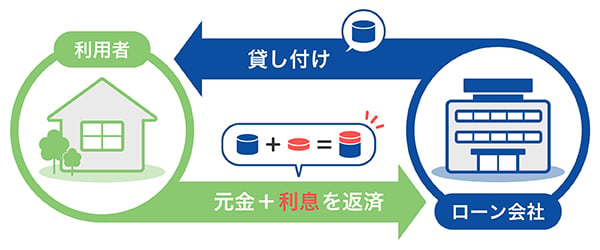

ローンの仕組み

ローンを利用するうえで知っておきたい仕組みを、次の3つのポイントに沿って紹介します。

- 毎月決められた元金+利息を返済する

- ローンの返済方式は主に2種類ある

- 契約前に審査を受ける

毎月決められた元金+利息を返済する

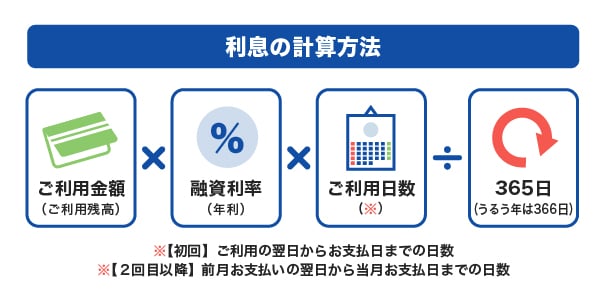

ローンは、借りたお金のみを返済するのではなく、お金を借りる対価として「利息」を上乗せして返済する仕組みになっています。利息は次のように計算されます。

利息=ご利用金額 × 融資利率(年利) × ご利用日数 ÷ 365日

金利とは、元金に対する利息の割合のことです。金利はパーセント(%)で表現され、1年を単位としています。

たとえば、金利15.00%のローンで10万円を借りた場合、1年間で10万円×15.00%=1万5,000円の利息が発生するということです。

なお、金利は借入先の金融機関やローン商品、契約者によって異なります。

カードローンの金利の仕組み|利息の計算方法と選び方を解説

ローンの返済方式は主に2種類ある

ローンの返済方式は借入先の金融機関や契約内容によって異なりますが、大きく分けて次の2つの返済方式があります。

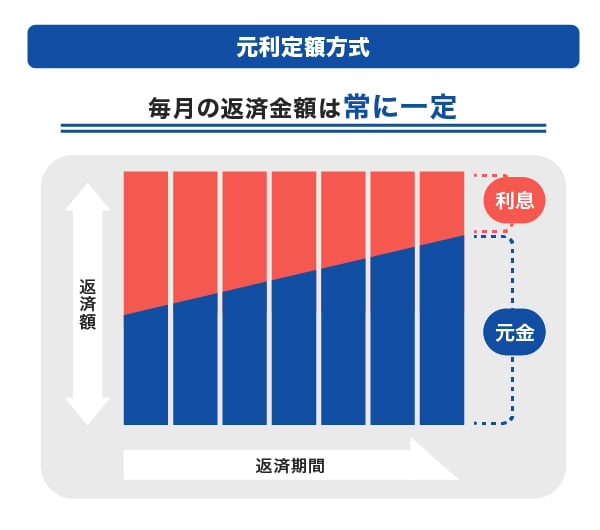

元利均等返済(元利定額方式)

元利均等返済は、毎月の返済額が一定になる返済方式です。返済額は毎月同じですが、毎月利息と元金の割合が異なります。はじめは利息の部分を多く返済し、徐々に元金の割合が増える仕組みです。返済額が毎月一定なので返済計画が立てやすいメリットがありますが、返済期間は次で紹介する「元金均等返済」よりも長くなります。

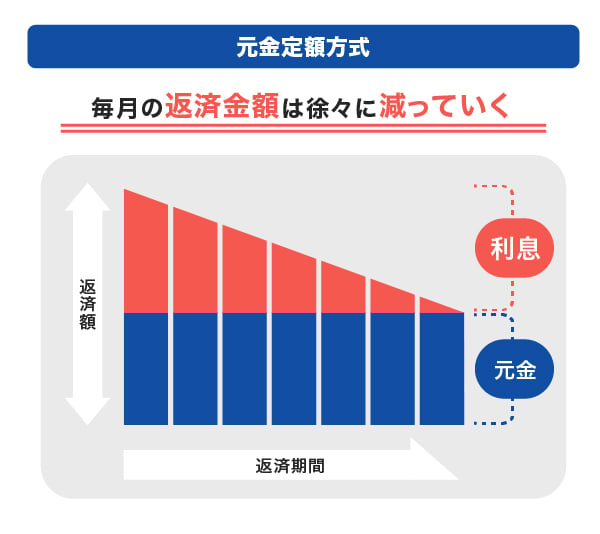

元金均等返済(元金定額方式)

元金均等返済とは、毎月の返済額のうち元金が一定になる返済方式です。元金の返済額は毎月同じですが、利息を含む返済額が変わります。徐々に利息の割合が減り、返済額が少なくなる仕組みです。ローンを開始した当初は返済の負担がやや高くなりますが、元利均等返済に比べて返済期間が短く、その分、利息の総額を抑えられるのがメリットです。

返済方法についてもっと詳しく知りたい方は、次の記事を参考にしてください。

カードローンの返済方法は?仕組みや上手な返済のコツを解説

契約前に審査を受ける

どのローンにも共通して、契約前には必ず審査があり、審査に通過した場合のみ融資を受けられます。審査基準は公開されていませんが、審査は主に「申込条件を満たしているか」「返済能力があるか」を確認する目的で行われます。

審査で確認される内容の例は次の通りです。

- 名前

- 生年月日

- 職業

- 勤務先

- 勤続年数

- 年収

- 他社借入状況

- 健康状態

- 資金使途を示した資料

ローンの申し込み時に提出した書類や、信用情報をもとにこれらの内容を確認しています。また、カードローンの場合、審査によって借り入れの利用可能枠(限度額)が決まります。

カードローンの審査の内容は?知っておきたい審査の流れと審査基準

ローンの種類

ローンには、住宅ローンのように使い道が限定されているローンと、カードローンのように使い道が限定されていないローンの2種類があります。

ローンの種類によって審査期間や契約時の金利、保証人・担保の有無などが異なるので、利用する前に確認することが大切です。

それぞれのローンの特徴を、詳しく見ていきましょう。

使い道が限定されているローン

使い道が限定されたローンは、数百万~数千万円以上といった高額の借り入れに対応できるローンで、使い道が自由なローンに比べて金利が低い傾向にあります。ただし、決められた用途以外には使えないことや、審査や手続きに時間がかかることは覚えておきましょう。

使い道が限定された目的別ローンには、次のような種類があります。

| 用途 | 借入先 | |

|---|---|---|

| 住宅ローン | 住宅購入 | 銀行・信用金庫 |

| 自動車ローン | 自動車購入 | 銀行・クレジットカード会社・信販会社・ディーラー・自動車販売店 |

| 教育ローン | 学費 | 銀行・信用金庫 |

| 医療ローン | 医療費 | 銀行・ノンバンク |

それぞれ詳しく見ていきましょう。

住宅ローン

住宅ローンとは、住宅の購入やリフォームなどに利用できるローンです。マンションや戸建のほか、住宅を建てるための土地の購入費用にあてられます。最長35年の長期返済が可能であることも特徴です。なお、住宅ローンは、金融機関やローン商品によって利用条件が異なります。

カードローン契約が住宅ローンに与える影響は?審査内容や事前の対策を解説

自動車ローン

自動車ローンとは、車の購入・車検・修理・免許取得などに利用できるローンです。銀行や金融機関のほか、ディーラーや中古車販売店でも申し込みが可能です。

教育ローン

教育ローンとは、高校や大学(大学院)など、各種学校の入学金・授業料・受験費用などに利用できるローンです。

教育資金を借りるという意味では「奨学金」と同じですが、お金を借りる人が異なります。奨学金は学校に通う子ども本人が借り入れと返済を行いますが、教育ローンは保護者が借り入れと返済を行う仕組みです。

医療ローン

医療ローンは、病院での治療・入院・検査・出産などに利用できます。脱毛や美容整形、レーシックなどで利用されることもあります。

医療ローンは銀行や信販会社が提供元となっていることが多く、病院やクリニックで申し込むことも可能です。

銀行融資とは?種類や審査の流れ、必要書類を解説

使い道が限定されていないローン

あらかじめ使い道が限定されているローンがある一方で、使い道が限定されていないローンもあります。このようなローンで借りたお金は、生活費や旅行費用、冠婚葬祭費用など、さまざまな用途に使用できます。

使い道が限定されていないローンの代表例は「フリーローン」と「カードローン」です。

| 特徴 | 借入先 | |

|---|---|---|

| フリーローン | 借入回数は1回のみ(再度借り入れるには審査が必要) | 銀行・信用金庫 |

| カードローン | 利用可能枠(限度額)の範囲内なら追加が可能 | 銀行・クレジットカード会社・信販会社・消費者金融など |

フリーローンは、銀行や信用金庫から借り入れるローンです。一度の契約で借り入れできる回数は1回のみであり、再度借り入れたい場合は審査が必要です。また、借りたお金の使い道の確認資料が必要な場合もあります。

フリーローンはカードローンより融資を受けるまでに時間がかかりますが、金利が低い傾向があります。追加の借り入れができないため、借入残高が増えることがなく、返済計画を立てやすいのがメリットです。

カードローンは、銀行・クレジットカード会社・信販会社・消費者金融などで申し込みできるローンです。カードローンは、利用可能枠(限度額)の範囲内であれば、追加で借り入れできます。フリーローンと比べて融資スピードが早いことが多いため、急な出費に対応できて便利です。

おまとめローン

おまとめローンとは、複数社からの借り入れを1社にまとめるためのローンです。契約中の借り入れを返済することを目的としたローンであり、複数の借り入れを1社にまとめることで返済の管理がしやすくなり、金利の低い借入先を選べば返済の負担を軽減できる可能性があります。

おまとめローンとは?利用の流れや返済負担を減らすための注意点を解説

ローン選びで確認しておきたいポイント

ローンには、さまざまな種類があるので、用途や収入に合ったものを利用することが大切です。ここでは、利用するローンを選ぶうえで押さえておきたい3つのポイントを解説します。

- 金利・利息

- 融資スピード

- 返済計画

金利・利息

金利とは、お金を借りたときに支払う対価である「利息」を、元金に対するパーセント(%)で表したもので、金利が低いほど利息の支払総額が少なくなります。

金利は借入先によって大きく異なるため、目的に合うローンのなかから、なるべく金利の低いものを選択するのがポイントです。

融資スピード

急な出費ですぐにお金を借りたいときは、融資スピードにも注目しましょう。

住宅ローンやフリーローンは審査や手続きに時間がかかるため、数週間~1ヵ月程度余裕をもって申し込む必要があります。

融資スピードを優先させたい場合は、カードローンが便利です。ただし、カードローンによって融資スピードが異なるので、申し込み前に確認しておきましょう。

返済計画

ローンを利用する際には、収入に対して無理なく返済できる範囲での借り入れを検討し、返済計画をしっかりと立てるのがポイントです。

一度の借り入れのみのローンであれば返済計画を立てやすいですが、カードローンは追加で借り入れができるため、借り入れのたびに利息や返済金額が変わります。追加で借り入れをすると、借り入れ当初に想定していた返済計画とズレが生じるため、改めて検討する必要があります。返済シミュレーションを行い、計画的に利用しましょう。

はじめてのローンならJCBのカードローン「FAITH」

「FAITH」は、JCBが提供する入会金・年会費無料のカードローンです。「FAITH」の審査は最短で当日に完了し、契約後は、WEBまたは電話の申し込みによって最短数十秒で口座にお金が振り込まれる「キャッシング振り込みサービス」が利用でき、急ぎの借り入れにも便利です。

また、「FAITH」の融資利率(金利)はキャッシングリボ払いでも最大で12.50%です。JCBクレジットカードのキャッシングリボ払いの金利が15.00~18.00%なので、「FAITH」のほうが低金利で借り入れできます。

また、「FAITH」は、まとめ払い(繰上返済)や一括返済にも対応しているため、お金に余裕があるときは、一時的に返済額を増やして利息の負担を抑えることも可能です。

よくある質問

-

ローンとは何かをわかりやすく教えてください。

-

ローンとは、金融機関や貸金業者が顧客にお金を貸す商品の通称です。高額な商品を購入する際や、一時的に出費が増えた場合など、さまざまなシーンで活用されています。

-

ローンを利用するメリットは何ですか?

-

ローンを利用するメリットは次の通りです。

- 商品の購入時にその場でお金を用意する必要がない

- 一度に支払うことが難しいものを必要なときに手に入れられる

- 月々の支払額が明確であるため、返済計画が立てやすい

- まとまった収入が得られたタイミングで返済できる

-

ローンは何個まで組めますか?

-

ローンは「何個まで組める」といった明確な決まりはありません。ただし、ローンを何個も組むと、返済日や返済金額が複数になるため、返済管理が複雑になる懸念があります。

「ちょっと借り」にも「借り換え・おまとめ」にも最適!

JCBのローン専用カード「FAITH」

年利最大でも12.50%と

低金利(JCB比)

ご利用限度額最大900万円

- 【監修者】

-

氏名:小宮崇之(こみや たかし)

資格:CFP(R)(公認ファイナンシャルプランナー)、TLC(生命保険協会認定FP)、損害保険プランナー、証券外務員一種、日商簿記検定2級大学卒業後、信用金庫に入社。お客様と接する中で、中立的な立場によるアドバイスの必要性を感じ、保険代理店として独立することを決意。保険会社の代理店営業職、保険会社の研修生を経て2020年9月に保険代理店を設立。保険代理店の実務経験を活かした執筆業や講師業にも積極的に取り組んでいる。

関連記事を見る