基礎知識

学費を支払えないときの対処法8選|学生や親が受けられる支援・貸付制度や相談先

公開日:2024年7月31日

学費を支払えない場合は、在学先に正しく対処したうえで、奨学金や教育ローンなどの支援制度を上手に活用しましょう。経済的に困難な学生を支援する制度は、国や金融機関、自治体など多くの団体が提供しています。学費が支払えないときの対処法や選択肢を知り、学費が支払えない状況から抜け出しましょう。

なお、高等学校や大学など、進学先によってもかかる学費は異なります。この機会に、この先の学費がどのくらいかかるかも押さえておく必要があります。

この記事でわかること

- 高等学校や大学(公立・私立別、学部区分別)にかかる学費の目安

- 学費が支払えないときの対処法と活用したい制度

- 制度や借り入れサービスを利用してお金を借りるときの注意点

目次

学費・入学金の目安

まずは、高等学校・国公立大学・私立大学それぞれの授業料・入学金(初年度納入金)の目安を紹介します。

高等学校

全日制高等学校の3年間の学費平均は、次の通りです。

| 公立 | 1,543,116円 |

|---|---|

| 私立 | 3,156,401円 |

このように、高等学校の3年間でかかる学費総額は、公立と私立で2倍以上の金額差があります。

なお、支払う学費は、学年によってもばらつきがあります。特に私立の場合は、入学初年度である第1学年が第2学年・第3学年よりも30万円以上高く、多くの金額を用意しておかなければなりません。

| 公立 | 私立 | |

|---|---|---|

| 第1学年 | 629,459円 | 1,276,978円 |

| 第2学年 | 457,895円 | 941,873円 |

| 第3学年 | 455,762円 | 937,550円 |

| 年間平均 | 514,372円 | 1,052,133円 |

専門学校

専門学校の学費平均は、次の通りです。

| 専門学校 | |

|---|---|

| 入学金 | 178,000円 |

| 授業料(年間) | 736,000円 |

| 実習費(年間) | 121,000円 |

| 設備費(年間) | 170,000円 |

| その他(年間) | 81,000円 |

| 合計(2年間) | 2,394,000円 |

参考:公益社団法人 東京都専修学校各種学校協会「令和5年度専修学校各種学校調査統計資料」

- 2年制を想定

専門学校には、工業系や農業系、医療系などさまざまな分野があり、通う年数も1年制から4年制までさまざまです。学校や分野により必要な学費の種類や金額は大きく異なります。

国公立大学

国公立大学の学費平均は、次の通りです。

| 国立 | 公立 (平均) |

|

|---|---|---|

| 入学料 | 282,000円 | 374,371円 |

| 授業料(年間) | 535,800円 | 536,191円 |

| 学費総額(4年間) | 2,425,200円 | 2,519,135円 |

- 4年制を想定

他にも、通学費や教材費、ひとり暮らしの場合は引っ越し費用や家賃、生活費がかかることを押さえておきましょう。

私立大学

私立大学の学費平均は、次の通りです。

| 私立 | |

|---|---|

| 入学料 | 240,806円 |

| 授業料(年間) | 959,205円 |

| 学費総額(4年間) | 4,077,626円 |

- 4年制を想定

なお、私立大学の学費は、学部区分によって大きく異なります。学部区分ごとの学費(昼間部)は、次の通りです。

| 文科系学部 | 理科系学部 | 医歯系学部 | |

|---|---|---|---|

| 入学料 | 223,867円 | 234,756円 | 1,077,425円 |

| 授業料(年間) | 827,135円 | 1,162,738円 | 2,863,713円 |

| 施設設備費 (年間) |

143,838円 | 132,956円 | 880,566円 |

| 学費総額(※) | 4,107,759円 | 5,417,532円 | 23,543,099円 |

参考:文部科学省「令和5年度 私立大学入学者に係る初年度学生納付金平均額(定員1人当たり)の調査結果について」

- 文科系学部・理科系学部は4年制、医歯系学部(医学部、歯学部)は6年制を想定

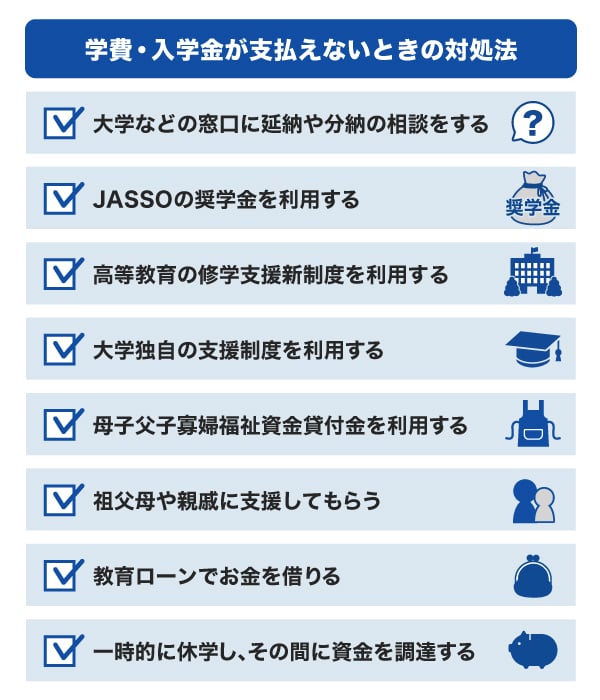

学費・入学金が支払えないときの対処法8選

学費や入学金が支払えないときは、次の対処法を実践してみましょう。

大学などの窓口に延納や分納の相談をする

まずは、通っている高等学校や大学の相談窓口に相談してみましょう。

大学は、学費や奨学金に関する相談窓口を設けています。事情によっては、学費の分納や延納に対応してもらえる場合や、入学費・授業料の免除申請を受け付けている場合などがあります。

相談窓口は、大学によって「学生生活課」「学務課」「学生支援課」など名称が異なるため、在学中の大学の相談窓口を調べて相談してみましょう。

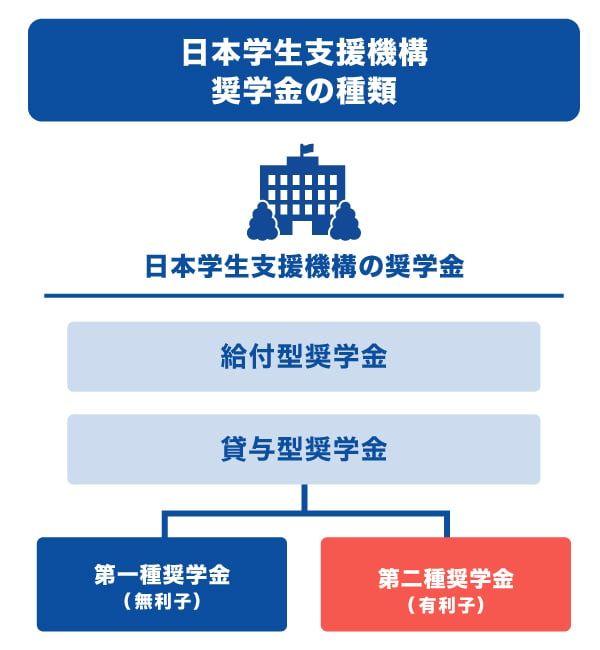

JASSOの奨学金を利用する

JASSO(日本学生支援機構)の奨学金は、経済的な理由で修学が困難な優れた学生をサポートしてくれるものです。奨学金を利用するには、収入基準や世帯年収の上限額、資産といった家計基準と評定平均値などの学力基準を満たす必要があります。

日本学生支援機構の奨学金は、大きく分けると、返還不要の「給付型奨学金」と、必ず返還しなければならない「貸与型奨学金」の2種類です。「貸与型奨学金」にはさらに、無利子の「第一種奨学金」と有利子の「第二種奨学金」に分けられます。

第二種奨学金の利率は、算定方式によっても異なりますが、年3.00%が上限です。

なお、日本学生支援機構が公表している実際の利率を見ると、年3.00%よりも低い利率が適用されています。たとえば、令和5年度の3月に貸与が終了した人の利率は、利率固定方式で年0.94%、利率見直し方式で0.40%です。

返還は貸与終了の翌月の7ヵ月目から始まります。

奨学金を申し込む流れと手続き

ほとんどの奨学金は、必要な書類を揃えて提出し、書類による審査に通過すれば融資される流れです。

奨学金と一口に言っても、自治体や民間団体、学校などさまざまな組織が提供しており、それぞれ申込方法や申込時期、必要書類などが異なります。申込団体の募集要項に沿って正しく申請しましょう。

高等教育の修学支援新制度を利用する

「高等教育の修学支援新制度」とは、経済的に困難な学生などを支援する国の制度で、2020年4月から始まりました。高等教育の修学支援新制度では、「授業料・入学金の免除/減額」と「給付型奨学金」の両方で支援を受けられます。

減免額や奨学金の給付額の上限は、進学先や自宅通学/自宅外通学によって異なり、実際の減免額や給付額は世帯収入区分によって決まります。

ただし、申し込みには世帯収入や資産の基準を満たし、学ぶ意欲を示す必要があり、進学先が制度の対象であることが必要です。

申込対象にあてはまる場合は、進学する前年の4月下旬から、在学中の高等学校などを通じて給付型奨学金を申し込めます。授業料等減免は、入学時に進学先の大学などに申し込みましょう。

すでに進学している場合は、年2回(春と秋)に募集しているので、在学中の大学などを通じて申し込みましょう。

なお、学校によって受付期間が異なるため注意が必要です。

修学支援新制度の詳細は、文部科学省のWEBサイトから確認することができます。

文部科学省「学びたい気持ちを応援します 高等教育の修学支援新制度」

大学独自の支援制度を利用する

大学によっては、主に、経済的理由のために授業料を納付することが困難な人を対象に独自で授業料免除などの取り組みをしていることがあります。

ただし、支援を受けるには、大学の申請資格を満たす必要があります。「申請のしおり」や「募集要項」などをしっかり確認しましょう。

母子父子寡婦福祉資金貸付金を利用する

20歳未満の児童を扶養している母子家庭・父子家庭などは、「母子父子寡婦福祉資金貸付金」を利用できます。

「母子父子寡婦福祉資金貸付金」の修学資金では、学生本人が限度額の範囲内で必要な金額を無利子で借り入れが可能です。借り入れたお金は、高等学校や高等専門学校、短期大学、大学、大学院または専修学校に就学するための授業料、書籍代、交通費などに利用できます。

無利子で利用できるので返済の負担が少なく、卒業から6ヵ月間の据置期間もあるため、就業してから返済を開始できます。

祖父母や親戚に支援してもらう

学費・入学金が支払えないときは、学生の祖父母や親戚に支援してもらうことも対処法のひとつです。

家庭の経済状況や関係性によっても異なりますが、親からの支援だけでは学費を支払えない場合に祖父母や親戚に支援を受けることで学費の負担を軽減できます。

支援を受ける場合は、祖父母や親戚とはいえ、事前に相談し支援の条件や期間、返済方法などを明確にしておくことが重要です。また、感謝の気持ちを示すことや、支援を受けた分の責任を果たすことも大切です。

教育ローンでお金を借りる

教育ローンを提供している金融機関は、国(日本政策金融公庫)と金融機関の2種類に分けられます。

国の教育ローンは、保護者が契約するローンで、子どもひとりあたり350万円(※)まで借り入れできます。

- 一定の要件を満たす場合は450万円まで

借り入れたお金は、学費はもちろん、ひとり暮らしの引っ越し費用や住居費用、修学旅行費用などさまざまな用途に利用できることも特徴のひとつです。

審査に通過する必要はありますが、子どもの人数に応じた世帯年収の上限額以内であれば申込可能です。

一方、金融機関の教育ローンは、住宅ローンや自動車ローンなどの目的別ローンの一種です。他のローンと同様に、金融機関の審査によって「申込者本人に返済能力があるか」が判断され、融資を受けられるかが決まります。

一時的に休学し、その間に資金を調達する

学費を支払えない場合、休学するのも手段のひとつです。休学は一時的に学業を中断することであり、退学ではありません。

国公立大学では、休学中の学費が全額免除になります。

一方、私立大学では、授業料の一部を支払う必要がある場合や、休学中の授業料は免除だが在学費が必要になる場合など、大学によって異なります。

休学している間は、学費を稼ぐために仕事を探したり、奨学金や助成金を申請したりするなど、学費を獲得するための方法を検討することが重要です。

なお、休学の決定は慎重に行いましょう。学業の中断が将来のキャリアや学業に影響する可能性もあります。必要に応じて、大学などに相談しましょう。

学費が支払えないとどうなる?

学校によって対応はさまざまですが、一度、支払いが期限に遅れたからといって、すぐに退学になるわけではありません。

しかし、退学になるまでの流れは大学によって異なり、たとえ納付期限を過ぎてしまったとしても、速やかに納付する必要があります。大学によっては、納付期限の翌日付で除籍となる場合もあるため注意しましょう。

ただし、多くの大学では、延納を申請すれば納付期限を延長してくれます。

延納の申請方法や延納期限などは大学によって異なるため、在籍する大学の該当窓口やWEBサイトなどで確認しましょう。

学費が支払えないときの相談先[学生向け]

学費などの支払いで困っている学生は、次の相談先で相談しましょう。

| 支払えないケース | 相談先 |

|---|---|

| 大学などの学費を支払う手段がない | 在籍大学の担当窓口 (学生支援課など) |

| 大学などの学費のために奨学金を借りたい | JASSO(日本学生支援機構) 奨学金相談センター |

| 高等学校などの学費のために奨学金を申請したい | 住んでいる都道府県の担当窓口 |

| 修学支援新制度(授業料などの減免+給付型給付金)を活用したい | 在学中の高等学校・在籍中の大学の担当窓口 (学生支援課など) |

学費に加え、生活費が足りないなら「カードローン」が便利

学費を支払うことによって生活費に負担が出る場合は、カードローンの活用が便利です。

カードローンは、クレジットカード会社・信販会社や銀行、消費者金融が提供する個人向け融資サービで、担保・保証人も不要です。

借り入れた現金の利用目的は原則自由で、申し込みの際に設定された利用可能枠(限度額)の範囲であれば、何度でも借り入れできます。

カードローンとは?仕組み・申込方法・審査を初心者にもわかりやすく解説

学費や生活費を補うために、お金を借りる際の注意点

学費や生活費を補うためにお金を借りる際は、次の点に注意しましょう。

- 利用前に現状の収支を把握する

- 返済が長引くと、利息の負担が大きくなることを理解しておく

- あらかじめ返済計画を立てる

利用前に現状の収支を把握する

ローンや奨学金などでお金を借りる場合は、利用前に収支を把握することが重要です。

学費以外にも、日々の食費や家賃、通信費など、さまざまな支出があります。収支を把握することで、無駄な支出を見つけやすくなります。無駄な支出を見つけたら、節約する方法を考えてみるとよいでしょう。

収支を把握するには、家計簿をつけるのが便利です。冊子タイプやスマホアプリ、表計算ソフトなど、自分にあった形で家計簿をつけ始めましょう。

返済が長引くと、利息の負担が大きくなることを理解しておく

教育ローンやカードローンなどは、返済が長引くほど、利息の負担が大きくなる傾向です。

ローンはあくまで借り入れであるため、借入金額に対して利息(手数料)が発生します。返済期間中は利息を含めて返済しなければなりません。

たとえ適用金利が低くても、月々の返済額によっては、返済期間が長くなり、支払総額が高くなるため注意しましょう。

あらかじめ返済計画を立てる

利用前には、月々の返済額や返済期間、完済予定日などを把握し、返済計画を立てましょう。

ローンを提供している金融機関では、WEBサイト上に返済シミュレーションが用意されています。返済シミュレーションでは、借入金額や金利、返済期間などを入力すると、月々の返済額や支払総額を試算できます。

月々の返済額や返済期間、返済総額などが把握できれば、返済のイメージが付き、返済計画を立てやすくなるでしょう。

「現在の収入状況で毎月◯円も返済するのは厳しい」「毎月◯円の返済を◯年も続けていけるか不安」など、返済のイメージができない場合は、借り入れる前にまずは家計を整理することが重要です。

少額の借り入れならJCBのカードローン「FAITH」が便利

「FAITH」は、クレジットカード会社でお馴染みのJCBが提供する年会費無料のカードローンです。

学費が支払えないときは、奨学金や教育ローンを主に活用しつつ、生活費などちょっとしたタイミングでお金が不足したときは、カードローンが便利です。

JCBクレジットカードのキャッシングリボ払いよりも低金利(JCB比)

「FAITH」の融資利率(金利)は、キャッシングリボ払いでも最大12.50%。JCBのクレジットカードのキャッシングリボ払い(金利15.00~18.00%)と比べても低金利で借り入れできます。

「カードローンを少しでもおトクに利用したい」「利息を少なくしたい」方に適したサービスです。

5万円までの借り入れはキャッシング1回払いで融資利率(金利)は5.00%

「FAITH」は、5万円以内の借り入れでキャッシング1回払いを利用すれば、融資利率(金利)5.00%と、さらに低金利(JCB比)で借り入れが可能です。

学費や教科書代、ノートパソコン代など大学にかかる費用の一部に活用できる他、食費や電気代などの生活費の一部に活用できます。

申し込みから借り入れまで最短即日!

「FAITH」の審査は、最短で当日に完了します。

契約後は、WEBまたは電話の申し込みによって最短数十秒で登録口座にお金が振り込まれる「キャッシング振り込みサービス」が利用でき、急ぎの借り入れにも便利です。

JCBのカードローン「FAITH」のシミュレーションを利用しよう

「FAITH」での借り入れを検討している方は、まず簡易審査シミュレーションを利用しておきましょう。年収や他社借入金額を入力することで、最大でどれくらい融資されるのかを簡易的に確認できます。

また、JCBの「返済シミュレーション」では、借り入れを希望する金額と融資利率(金利)、毎月の返済額を入力することで、利息や支払総額をシミュレーションできます。

よくある質問

-

子どもの学費が支払えないときの対処法を教えてください。

-

子どもの学費が支払えないときの対処法は、次の通りです。

- 大学などの窓口に延納や分納の相談をする

- JASSOの奨学金を利用する

- 国の修学支援新制度を利用する

- 大学独自の支援制度を利用する

- 母子父子寡婦福祉資金貸付金を利用する

- 祖父母や親戚に支援してもらう

- 教育ローンでお金を借りる

- 一時的に休学し、その間に資金を調達する

-

学費が支払えないとどうなりますか?

-

学校によって対応はさまざまですが、一度、学費の支払い期限に遅れたからといって、すぐに退学になるわけではありません。

ただし、大学によっては、納付期限の翌日付で除籍となる場合もあるため注意が必要です。

延納を申請すれば納付期限を延長してくれる大学が多いため、在籍する大学の該当窓口やWEBサイトなどで確認しましょう。

-

学費が支払えない学生の相談先や相談窓口を教えてください。

-

大学などの学費が支払えないときや、修学支援新制度(授業料などの減免+給付型給付金)を活用したいときは、進学先・在学中の高等学校・大学の担当窓口(学生支援課など)に相談しましょう。

大学などの学費のために奨学金を借りたいときは、JASSO(日本学生支援機構)奨学金相談センターが相談窓口です。

高等学校などの学費のために奨学金を申請したいときは、住んでいる都道府県の担当窓口で相談できます。

-

学費が支払えないときに支援を受けることはできますか?

-

緊急を要する場合は、在学中の高等学校・大学の担当窓口に相談したり、延納手続きをしたりしましょう。

それでも学費が支払えないときは、さまざまな団体が提供する制度を活用すれば支援を受けられます。JASSO(日本学生支援機構)や非営利団体、自治体・大学独自などに奨学金制度があります。

「ちょっと借り」にも「借り換え・おまとめ」にも最適!

JCBのローン専用カード「FAITH」

年利最大でも12.50%と

低金利(JCB比)

ご利用限度額最大900万円

- 【監修者】

-

氏名:小宮崇之(こみや たかし)

資格:CFP(R)(公認ファイナンシャルプランナー)、TLC(生命保険協会認定FP)、損害保険プランナー、証券外務員一種、日商簿記検定2級大学卒業後、信用金庫に入社。お客様と接する中で、中立的な立場によるアドバイスの必要性を感じ、保険代理店として独立することを決意。保険会社の代理店営業職、保険会社の研修生を経て2020年9月に保険代理店を設立。保険代理店の実務経験を活かした執筆業や講師業にも積極的に取り組んでいる。

関連記事を見る

学費を支払えない場合、さまざまな選択肢がありますが、まずは奨学金などの申請をしましょう。返済不要の給付奨学金を申請できる場合もありますし、貸与奨学金であっても無利子のものもあります。また、奨学金以外にも、国の修学支援新制度や教育ローンなど多種多様な方法があるので、自分に合った方法を探してみてください。なお、学費の支払いなどで生活費が苦しくなった場合には、カードローンの活用もできるので、知っておきましょう。