基礎知識

カードローンとクレジットカードの違いとは?審査・金利・利用目的を比較

更新日:2024年7月31日

カードローンとクレジットカードは、どちらもキャッシングサービスでお金を借り入れできます。キャッシングサービスが利用できる点は共通しますが、ショッピング機能の有無やサービス内容が異なります。

旅行や家電の購入など、まとまったお金を借りたいときには、クレジットカードのキャッシングに比べて金利が低く限度額が大きいカードローンが便利です。カードローンとクレジットカードは、それぞれの特徴を把握したうえで、目的に合わせて使い分けていきましょう。

この記事でわかること

- カードローンとクレジットカードの違い

- カードローンとクレジットカードの利用方法

- キャッシングサービスの使い分け方法

目次

カードローンとクレジットカードの違いはサービスの内容

カードローンとクレジットカードは、提供するサービスの内容が異なります。

どちらもキャッシングサービスでお金の借り入れができることは共通しますが、クレジットカードには「ショッピング機能」など、借り入れ以外のサービスも付帯していることが特徴です。

それぞれの特徴を詳しく見ていきましょう。

カードローン|個人向けの融資サービス

カードローンは、個人を対象とし、信用情報に基づいてお金を貸し付けるサービスです。一部例外としてビジネスローンと呼ばれる法人向けのカードローンも存在します。

カードを利用してお金を借りるため、名称は「カードローン」ですが、スマホアプリで借り入れができるカードレスのサービスも存在します。

カードローンで借りたお金には利息が発生し、毎月決められた日に利息を含めた金額を返済する必要があります。

また、カードローンにはショッピング機能がないため、買い物などでカードによる支払いをすることはできません。

カードローンとは?初心者に向けて申込方法や仕組みをわかりやすく解説

クレジットカード|現金を使わず後払いできるサービス

クレジットカードは、買い物やサービス利用時の支払いをクレジットカード会社が一時的に立て替えてくれるサービスです。所持金がなくても支払いができ、後払いにすることができます。

支払い方法は、翌月に一括で支払う「1回払い」の他、「2回払い」や「ボーナス払い」などであれば手数料はかかりません。

指定した回数に分けて支払う「分割払い」、毎月の支払金額を一定にする「リボ払い」は、手数料がかかりますが、毎月の収入に合わせて無理のない支払いが可能です。

クレジットカードの種類によっては、ポイントをためられるサービスや、カード保有者向けの優待特典などの付帯サービスがあることも特徴です。

クレジットカードのキャッシング枠でも借り入れができる

クレジットカードは、買い物などの支払いに利用できるだけでなく、「キャッシング枠」を利用して現金を借りることが可能です。

キャッシング枠は、カード発行時もしくは発行後に申し込みをして、審査に通過すると利用できます。キャッシング枠で借り入れできる金額の限度は、審査結果により決定します。

クレジットカードのキャッシング枠とは?限度額の確認と変更方法を解説

カードローンとクレジットカードの違い一覧

カードローンとクレジットカードにはどのような違いがあるのでしょうか。主な違いを表で比較してみましょう。

| 種類 | カードローン | クレジットカード |

|---|---|---|

| サービス内容 (利用目的) |

キャッシング |

|

| 申込条件 |

|

|

| 金利 (実質年率) |

1.30~12.50%(※) | 15.00~18.00%(※) (キャッシング利用時) |

| 利用可能枠 (限度額) |

最大900万円(※) | 最大100万円(※) |

| 年会費 | 無料 | カードによって異なる |

| ポイント制度 | ないことが多い | あり |

| 付帯サービス | ないことが多い | あり (ETCカード、家族カード、付帯保険など) |

- 金利(実質年率)、利用可能枠(限度額)はJCBのサービスで比較しています。

金利とは、お金を借りる際に発生する利息の割合のことです。金融機関やカードの種類によって異なりますが、カードローンのほうが低めの傾向があります。

利用可能枠(限度額)とは、買い物や借り入れで利用できる上限金額のことで、個々の信用情報を基に審査により決定します。クレジットカードには「ショッピング枠」と「キャッシング枠」があり、それぞれに利用可能枠(限度額)が設定されます。

カードの種類や信用情報によっても異なりますが、一般的に、カードローンの利用可能枠(限度額)はクレジットカードよりも高めの傾向があります。

キャッシングとは?カードローンとの違いや仕組み・審査・返済方法を解説

カードローンとクレジットカードの審査基準の違いや共通内容

カードローンとクレジットカードは、どちらも利用にあたって審査が実施されます。審査基準は公表されていませんが、重視される項目には大きな違いはありません。

ここでは、カードローンとクレジットカードの審査基準の違いや共通する内容を説明します。

カードローンの審査の内容は?審査の必要性や影響を与える理由を解説

【違い】申込条件が異なることがある

申込条件とは、年齢や収入などが該当します。カードローンとクレジットカードでは、申込条件が異なる場合があります。

カードローンは、20歳から申し込みが可能であることが多いです。金融機関によっては「65歳まで」や「70歳まで」といった上限年齢が設けられていることもあります。

クレジットカードは、18歳から申し込み可能であることが多いです。ただし、ゴールドカードやプラチナカードのようなグレードの高いカードの場合、「20歳以上」「25歳以上」など、年齢条件が高くなります。「何歳まで」といった上限年齢は明記されていないことが多いです。

カードローンとクレジットカードは、どちらも申込者本人に継続的かつ安定した収入があることが求められます。そのため、無職や専業主婦(主夫)などで収入がない場合はほとんど申込条件を満たせません。アルバイトやパート、派遣社員でも利用できますが、学生の利用可否は金融機関によって異なります。

【共通】「属性情報」と「信用情報」が確認される

カードローンとクレジットカードの審査では、どちらも「属性情報」と「信用情報」が確認されます。

属性情報とは、勤務先や家族構成など、申込者本人や家族に関する情報のことです。属性情報は、申込者の支払能力・返済能力を確かめるための参考として使用されます。

属性情報の例

- 家族構成

- 配偶者の有無

- 住まいの状況(賃貸・持ち家)

- 居住年数

- 勤務先

- 勤続年数

- 勤務先企業の規模

- 雇用形態(正社員・非正規社員・アルバイト・無職など)

- 年収

これらの情報は、カードローンとクレジットカード、どちらでも審査で重要視されている項目で、申し込みの際に申告します。

信用情報の一例は次の通りです。

信用情報の例

- ローンやクレジットの新規申し込みや契約内容

- 借入件数

- 借入金額

- 返済状況

- 返済遅延や債務整理などの過去のトラブル

信用情報は、信用情報機関に記録されている情報を照会して確認されます。申し込みの際に信用情報に関することを申告する際は、必ず正しい内容を伝えましょう。

クレジットカードを持っていてもカードローンの申し込みはできる

クレジットカードを持っている場合や、利用している場合でも、カードローンへの申し込みは可能です。「クレジットカードを所有している」だけでは、カードローンの審査に影響することはほぼありません。

ただし、クレジットカードの利用状況によっては、審査に影響することもあります。たとえば、過去にクレジットカードの引き落としが遅れた経験があったり、短期間で複数のクレジットカードに申し込んでいたりすると、審査にマイナスになります。

また、カードローンを利用しているだけで、他のローンの審査を通過できないわけではありません。ただし、借入残高が多い場合や、複数のカードローンを利用している場合は、審査の通過が難しくなる可能性があります。

カードローンとクレジットカードのお金の借り方・返済方法

ここでは、カードローンとクレジットカードでお金を借りる方法と、返済する方法を紹介します。

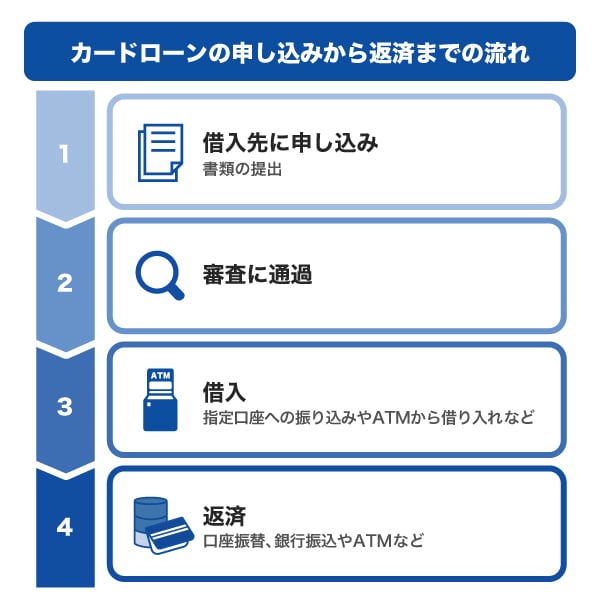

カードローンの借入方法・返済方法

利用にあたって、まずは借入先の金融機関に申し込みを行います。書類提出を求められることが多いので、必要書類を用意したうえで申し込みましょう。

審査に通過したら、指定口座への振り込みやATMからお金を引き出します。その後は、利息を含めた金額を口座振替や銀行振込やATMなどで返済していく流れです。

返済方法はカードローンにより異なり、金融機関やコンビニに設置されているATMからの振り込みや、口座振替、銀行振込などがあります。

返済期日を待たずに繰上返済することも可能です。繰上返済は、資金に余裕があり追加で返済できるとき、少しでも早く返済したいときに利用できる手段です。

なお、繰上返済をしても約定返済(通常の期日に返済すること)は必須となるので、約定返済の資金も用意しておきましょう。

カードローンの返済方法は?仕組みや上手な返済のコツを解説

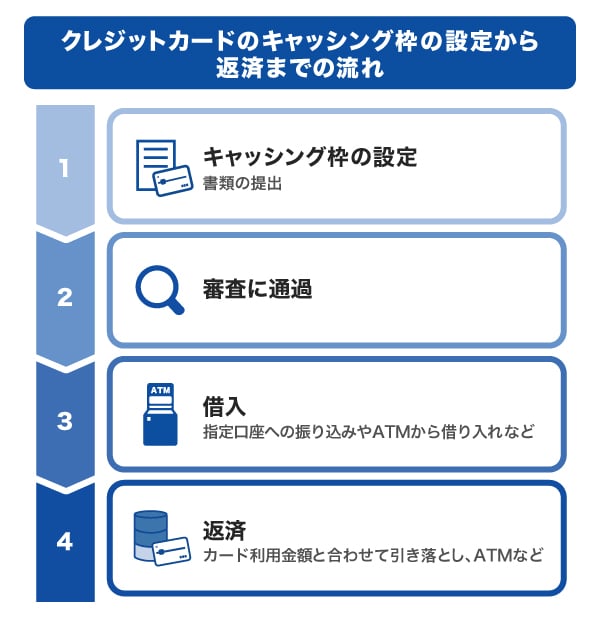

クレジットカードのキャッシング枠を使った借入方法・返済方法

クレジットカードで借り入れする手順は、キャッシング枠の有無により異なります。

所有しているクレジットカードにキャッシング枠を付帯したい場合は、カード会員専用アプリやWEBサイトで、キャッシング枠を設定する申し込みをしましょう。審査に通過すると、借り入れができるようになります。

すでにキャッシング枠が付帯したクレジットカードを所有している場合、改めて申し込みをしたり、審査を受けたりする必要はありません。

キャッシング枠での借り入れは、クレジットカードを使ってコンビニや金融機関のATMから引き出す方法の他、WEBからの申し込みで指定した口座に振り込まれる方法があります。

返済方法は基本的にカードローンと同じです。金融機関により異なりますが、ショッピング利用分と合わせて指定口座から引き落とされるか、ATMや窓口で返済する方法が一般的です。

クレジットカードのキャッシング枠とは?限度額の確認と変更方法を解説

カードローンとクレジットカードのキャッシングサービスの使い分け方法

カードローンとクレジットカードは、どちらもキャッシングサービスを利用してお金を借りられる点は同じです。だからこそ、お金を借りる際にどちらを選択すべきか悩むこともあるでしょう。

ここでは、カードローンとクレジットカードのキャッシングサービスの使い分け方法を説明します。

カードローンが便利なとき

カードローンは、ある程度まとまったお金が必要なときや、「家電を買う」「旅行に行く」など、目的が決まっているときに向いています。

クレジットカードのキャッシング枠は、申し込みから利用できるまでに時間がかかります。しかし、カードローンであれば、金融機関や審査状況によっては最短当日で審査ができる可能性があります。

また、カードローンはクレジットカードのキャッシング枠よりも利用可能枠(限度額)が高めで、金利は低めの傾向があるので、大きなお金が必要なときに向いています。結婚や出産、転職といったライフステージの変化など、いざというときにもカードローンが便利です。

カードローンを契約しても、使わなければいけないということはありません。契約をしておいて必要になったら借りることもできるので、お金が必要になった際の手段として用意しておくのもよいでしょう。

急な出費への対処法!出費の例やお金が必要なときの注意点

クレジットカードのキャッシング枠が便利なとき

キャッシング枠が付帯されているクレジットカードは、急な出費が発生したときや、月末の支払いにお金が足りなくなったときなど、突発的な出費への対応に向いています。ただし、すでにキャッシング枠が付帯されたクレジットカードを所有している場合に限ります。

キャッシング枠が付帯されていない場合、審査には1週間前後かかることもあるためすぐには対応できません。現在所有しているクレジットカードにキャッシング枠が付いていないのであれば、急な出費に備えてキャッシング枠を付帯しておきましょう。

また、クレジットカードのキャッシング枠は、カードローンと比較して少額な傾向があります。そのため、まとまったお金を借りたいときや、特定の目的のためにお金が必要なときは少し不向きです。

初めての借り入れにも利用できるカードローンならJCBの「FAITH」

JCBでもカードローンのサービスを提供しています。JCBのカードローン「FAITH」は年会費無料です。借り入れをせず持っているだけであれば、手数料などのコストはかからず、急な出費に備えられます。

金利1.30~12.50%でクレジットカードのキャッシング枠より低金利(JCB比)

「FAITH」の融資利率(金利)はキャッシングリボ払いでも最大12.50%です。JCBクレジットカードのキャッシングリボ払いの融資利率(金利)15.00~18.00%と比較すると、「FAITH」が低金利であることがわかります。

お金を借りる際に利息を少しでも抑えたい方は「FAITH」の利用を検討してみましょう。

5万円までの借り入れならキャッシング1回払いで金利5.00%

「FAITH」の融資利率(金利)は最大12.50%ですが、キャッシング1回払いであれば融資利率(金利)5.00%でお金を借りることが可能です。

「来月には返済できる」「少額を借りたい」といった場合には、「FAITH」のキャッシング1回払いを利用することで、支払いの負担を減らすことができます。

最大2.5ヵ月分の利息が実質0円になるキャンペーンの情報はこちら

申し込みから借り入れまで最短即日!

「FAITH」の審査は、最短で当日に完了します。

契約後は、WEBまたは電話の申し込みによって最短数十秒で口座にお金が振り込まれる「キャッシング振り込みサービス」が利用でき、急ぎの借り入れにも便利です。

カードローン「FAITH」を利用する前にシミュレーションを利用しよう

お金を借りる際には、借りたい金額、返済期間、毎月の返済額、そして利息を合わせた返済総額を把握しておくことが大切です。無理な借り入れを避け、計画的に返済をしていくために、申し込み前にシミュレーションを行いましょう。

「FAITH」の簡易審査シミュレーションでは、融資可否や利用可能枠(限度額)が簡易的に確認できます。ただし、あくまでも簡易的なシミュレーションであるため、実際の融資では、申し込みや審査が必要です。

JCBのクレジットカードのキャッシング枠について

JCBが発行するクレジットカードにも、キャッシング枠を付帯することが可能です。新規申し込み時やカード発行後にも審査を通過すれば、キャッシング枠が付帯され、お金を借りることができます。

すでにJCBのクレジットカードを所有している方は、会員専用WEBサービス「MyJCB」から申し込みが可能です。

よくある質問

-

カードローンとクレジットカードの違いを教えてください

-

カードローンとクレジットカードは、利用目的やサービス内容が異なります。

カードローンは主にお金を借りるためのサービスであり、買い物やサービスの支払いに直接使用することはできません。

一方で、クレジットカードは買い物やサービスなどの支払いを主な目的としています。キャッシング枠が付帯されたクレジットカードの場合、利用可能枠(限度額)の範囲内でお金を借りることも可能です。

-

クレジットカードを持っているとカードローンに申し込みはできませんか?

-

クレジットカードを持っているだけでは、カードローンの申し込みや審査への影響は基本的にありません。もし審査に落ちた場合、クレジットカードや他のカードローンの利用状況にマイナスな要素があるなど、別の要因が考えられます。

-

カードローンを利用しているとクレジットカードを作れませんか?

-

カードローンを利用していても、基本的にクレジットカードの申し込みは可能です。ただし、返済遅延の履歴や短期間で多数の申し込みを行っている場合は、審査に影響する可能性があります。

-

カードローンとクレジットカードの審査に違いはありますか?

-

カードローンとクレジットカードの審査基準は公開されていません。審査基準は各金融機関によって異なるため、審査内容に違いがあることは考えられます。しかし、どちらも属性情報と信用情報をもとに審査が行われる点は共通しています。

-

カードローンとクレジットカード、どちらでお金を借りたほうがよいですか?

-

どちらでお金を借りるかは、利用目的や状況によって異なります。

たとえば、すでにキャッシング枠が付帯されているクレジットカードを所有していて、急な出費が必要な場合は、クレジットカードのキャッシング枠が便利です。ただし、クレジットカードの利用可能枠(限度額)は通常カードローンよりも低いため、大きな金額を借りたい場合には不向きです。

一方で、大きな金額が必要な場合は、カードローンが適しています。

「ちょっと借り」にも「借り換え・おまとめ」にも最適!

JCBのローン専用カード「FAITH」

年利最大でも12.50%と

低金利(JCB比)

ご利用限度額最大900万円

- 【監修者】

-

氏名:小宮崇之(こみや たかし)

資格:CFP(R)(公認ファイナンシャルプランナー)、TLC(生命保険協会認定FP)、損害保険プランナー、証券外務員一種、日商簿記検定2級大学卒業後、信用金庫に入社。お客様と接する中で、中立的な立場によるアドバイスの必要性を感じ、保険代理店として独立することを決意。保険会社の代理店営業職、保険会社の研修生を経て2020年9月に保険代理店を設立。保険代理店の実務経験を活かした執筆業や講師業にも積極的に取り組んでいる。

関連記事を見る

クレジットカードは、ショッピングとキャッシングの両方に使えますが、カードローンはショッピング機能がなく、キャッシング専用になります。したがって、クレジットカードが1枚あればいいと考える人もいるでしょう。しかし、クレジットカードのキャッシングは通常、カードローンよりも金利が高めに設定されていることが多いため、慎重に利用することが大切です。