基礎知識

利子と利息の違いとは?金利・利率・利回りなどの言葉もわかりやすく解説

更新日:2024年7月31日

お金の貸し借りや投資に関する文脈では、「利子」「利息」「金利」といった言葉を目にすることがあります。これらの用語はどれも似ているため、具体的な意味や違いを把握していない人も多いのではないでしょうか。

「利子」と「利息」はどちらも同じ意味で使われる言葉であり、金融商品を利用するうえで重要な要素です。「利子」「利息」の使われ方の違い、どのように計算されるかを知り、借り入れの返済計画を立てる際などの参考にしてみてください。

この記事でわかること

- 「利子」と「利息」の意味と違い

- 「利子」と「利息」の計算方法

- 「利子」と「利息」に似た言葉の意味

目次

「利子」と「利息」は同じ意味の言葉

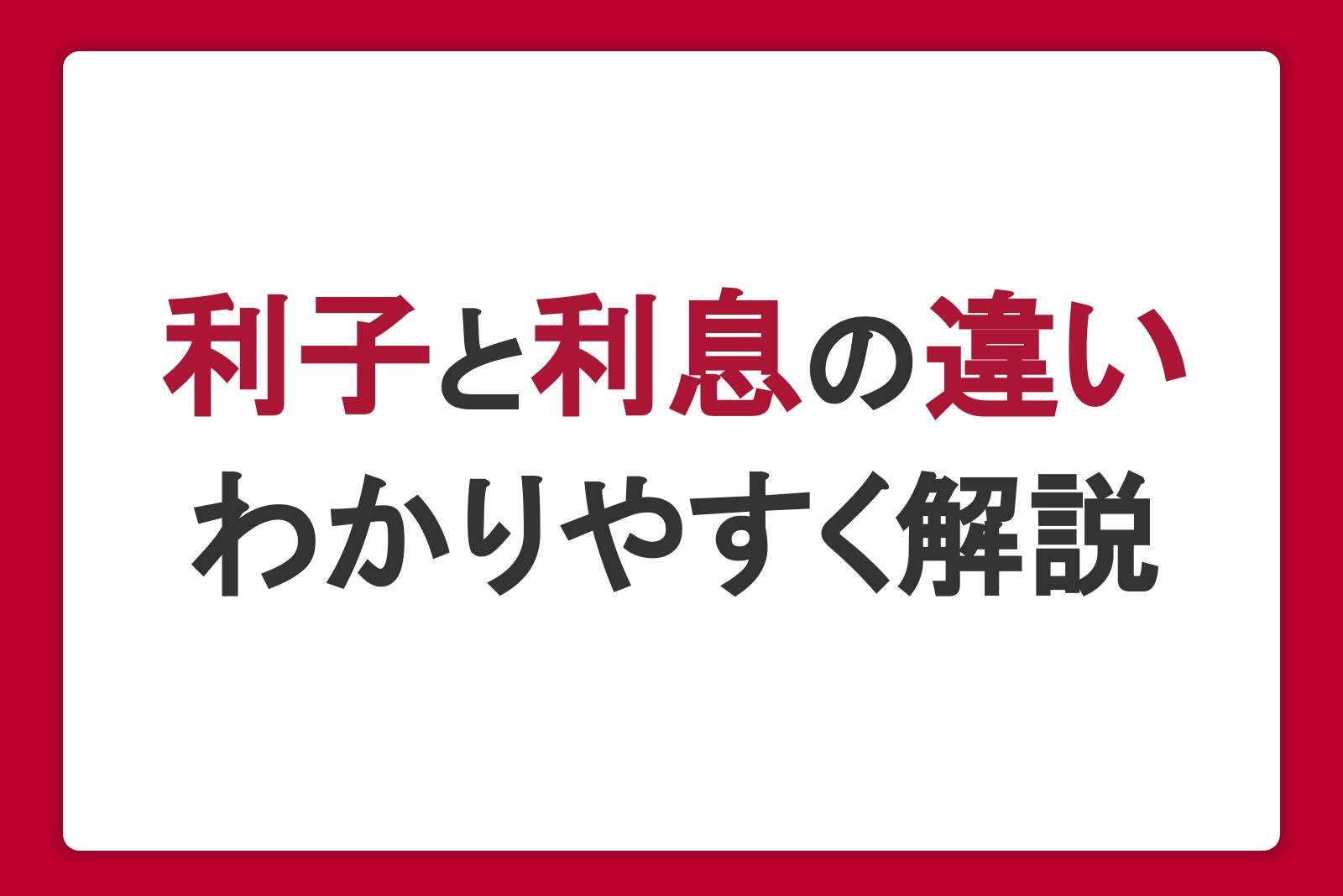

「利子」と「利息」は、金銭の貸し借りや預金に対して必要になる対価(円)のことです。一般的には、どちらも金銭を借りた際や預けた際に生じる金額のことを指しますが、「受け取る側」と「支払う側」で使い分けられることが主な違いです。

たとえば、カードローンを利用してお金を借りた場合、借りたお金に「利息」を加えた金額を返済することになります。この利息は、お金を貸してもらうための手数料・利用料のようなものです。

利息の計算方法

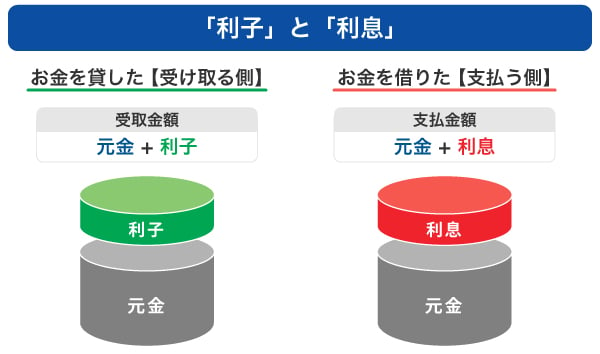

カードローンなどでお金を借りた際にかかる利息は、下の計算式で求められます。

利息の計算では、「借りる金額」と「適用される金利」に加えて、「お金を借りている期間」も考慮されます。

例として、金利(年利)15.00%で10万円を借りた場合の利息を、利用日数30日、60日の2パターンで計算してみましょう。

[30日間借りた場合]

100,000円 × 15.00% × 30日 ÷ 365日 = 約1,233円

利息 = 約1,233円

[60日間借りた場合]

100,000円 × 15.00% × 60日 ÷ 365日 = 約2,466円

利息 = 約2,466円

上の計算でわかるように、金利(年利)15.00%で10万円を借りた場合、利用日数が長いほどかかる利息も大きくなります。

「利子・利息」と「金利」の違い

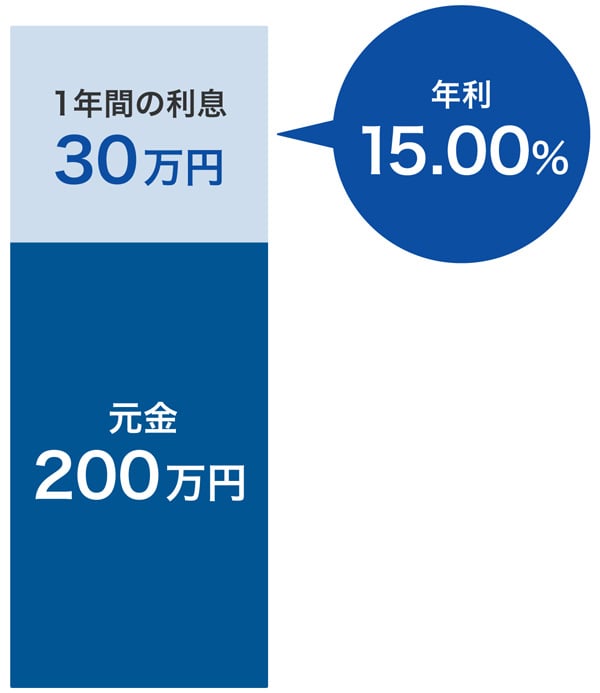

利子や利息と一緒に使われることが多い言葉に「金利」があります。金利とは、お金を借りたり、預けたりするときに発生する対価(利子・利息)の割合を示すもので、「パーセント(%)」で表記されます。

カードローンをはじめとするローン商品の説明欄には、「金利 年15.00%」という形で記載されていることがよくあります。この「15.00%」は、元本に対する年間の利息の割合を示しています。一方、利息は金利を元に計算された具体的な金額を指し、「円」などの通貨単位で表記されます。

つまり、金利は利息を計算するための割合、利息は金利を元に計算された金額を示すものということです。

カードローンの金利の仕組み|利息の計算方法と選び方を解説

利子・利息と似た言葉の意味を紹介

ここでは、利子や利息の他に、金融に関する用語として使われる以下の言葉の意味を紹介します。

- 利率|金利と同じ意味の言葉

- 年利|1年あたりの利率のこと

- 利回り|投資金額に対する利益の割合のこと

- 単利・複利|利息の付き方を説明する言葉

利率|金利と同じ意味の言葉

「利率」は、金利と同じ意味で使用されることが多い言葉で、お金を借りるときに支払う対価を決める割合を指します。金利と同様に、割合を示すものであるため「利率 15.00%」のように、「パーセント(%)」で表現されることが一般的です。

カードローンのような金融商品では「金利」がよく使われますが、投資に関することや一部の金融機関では「利率」と表現されることがあります。

年利|1年あたりの利率のこと

「年利」とは、1年間に発生する利息の割合を示す金利のことです。お金を借りたとき、または預けたときに、1年間にどれだけの割合で利息が発生するのかを示すものであり、金利とほぼ同じ意味で使われます。

たとえば、カードローン契約時に「年利15.00%」と記載がある場合、1年間に15.00%の利息が発生することを意味します。「金利」は期間の意味が含まれないため、1年間の利息の割合を示す際には「年利 ◯%」あるいは「金利 年◯%」と表現されます。

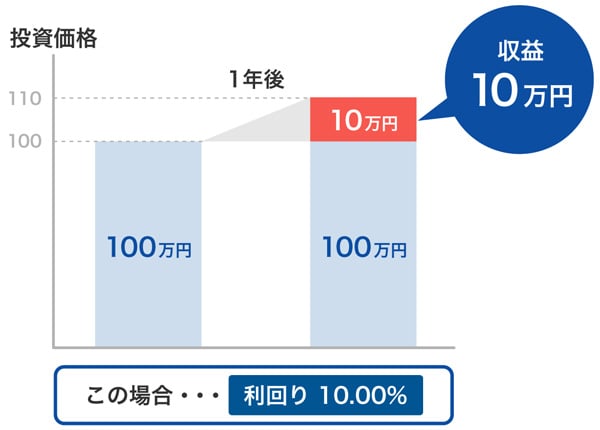

利回り|投資金額に対する利益の割合のこと

「利回り」は主に投資に関する文脈で使用される言葉です。投資したお金に対して得られる利益の割合を示すもので、「パーセント(%)」で表現されます。

たとえば、100万円を投資して、そのお金が1年後に110万円になった場合、収益は10万円となります。元の投資額100万円に対してどれだけの割合であるかを示すのが「利回り」であるため、この場合は「利回り 10.00%」と表現されるということです。

単利・複利|利息の付き方を説明する言葉

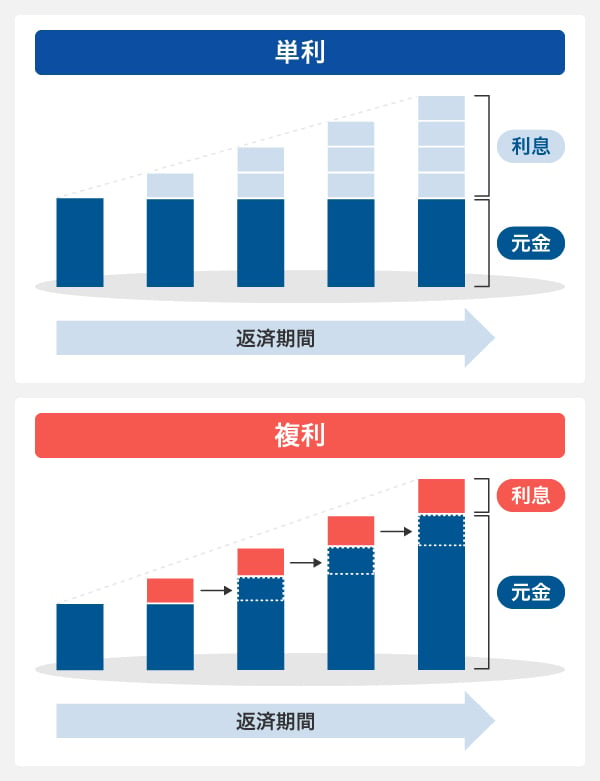

「単利」と「複利」も主に投資の文脈で使用される言葉で、資金運用において、利息や利益がどのように計算されるかを示すものです。

単利は、元々の投資金額(元本)にのみ利息が発生する計算方式を指します。たとえば、1年目に利息が発生したとしても、2年目の利息計算にはこの1年目の利息は含まれず、元本のみをもとに計算されます。

一方、複利は元本だけでなく、これまでの運用で得た利益も含めて利益が計算される方式です。1年目に得た利益に対しても利息が発生するため、時間と共に利益が雪だるま式に増えていく点が単利との違いです。

カードローンの上限金利とは?

カードローンにおける「上限金利」とは、元本の金額に応じて設定される最も高い金利のことです。

カードローンの上限金利は、消費者の過度な負担を防ぐため、「利息制限法」で定められています。

| 借入額 | 年利 |

|---|---|

| 10万円未満 | 年20.00% |

| 10万~100万円未満 | 年18.00% |

| 100万円以上 | 年15.00% |

利息制限法の上限金利とは別に、各金融機関でも独自の上限金利を設定しています。この場合の上限金利は、「その金融機関のローン商品を利用する際に適用される最も高い金利」となります。

実際の金利は、各金融機関の審査に基づき決定され、借入額が小さいほど、上限金利に近い金利が適用されることが一般的です。

カードローンに申し込む前に利息はいくらかシミュレーションをしよう

カードローンを提供する金融機関のWEBサイトには、「利息や支払総額がいくらになるのか」「毎月どれくらい返済すればいいのか」を確認できるシミュレーションサービスがあります。

借入前に利息の目安を知るためには、このようなシミュレーションサービスを活用することが有効です。

JCBでも、カードローンを利用したときのシミュレーションを提供しており、無料でいつでも利用できます。

- シミュレーションの結果は、実際のお支払い金額と異なる場合があります。

JCB FAITH、JCB ELキャッシングリボ払いの返済シミュレーション

初心者が知っておきたいカードローンの選び方

カードローンにはさまざまな種類があり、選び方にはいくつかのポイントがあります。特に、ここで紹介する3つに当てはまるものは、初心者でも使いやすい可能性が高いです。カードローンを選ぶ際は注目してみましょう。

- 金利が低い

- 融資までのスピードが早い

- 借り入れ・返済の選択肢が多い

金利が低い

同じ金額を借りて、同じ期間で返済する場合、金利が低いほうが利息の負担は少なくなります。そのため、カードローンを選ぶ際、まず「金利の低さ」を重視するとよいでしょう。

カードローンの金利は「◯%~△%」のように、範囲が表記されていることが多いです。具体的な金利は審査により決定されますが、一般的に利用可能枠(限度額)が大きくなるほど、低い金利が適用される傾向にあります。

具体的な「借入額ごとの適用金利」は、各カードローンの公式WEBサイトに記載されているので、契約前にしっかりと確認しましょう。

融資までのスピードが早い

申し込みから審査結果の通知、融資までにかかる時間は、金融機関や審査状況によって異なります。審査や融資のスピードは早いほうが、早く借り入れができるのはもちろん、審査結果を待つ不安な時間も短縮できます。

一部の金融機関では、最短で当日中に審査結果がわかるところもあります。できるだけ早くお金を借りたい場合は、融資のスピードに注目しましょう。

カードローンの審査の内容は?審査の必要性や影響を与える理由を解説

借り入れ・返済の選択肢が多い

金融機関ごとに借り入れや返済の手段が異なりますが、選択肢が多いほど、利用しやすくなる可能性があります。

カードローンで借り入れをする方法は、電話、提携ATM(銀行・コンビニ)、指定した口座への振り込みなどがあり、返済方法も多くの選択肢があることが一般的です。

たとえば、近くのコンビニや金融機関で借り入れや返済ができたり、指定した自分の口座に直接振り込んでもらえたりすると、より便利に利用できるでしょう。

初心者向けカードローンの選び方|利用前に知っておきたい審査や金利について

利息を抑えたいならJCBのカードローン「FAITH」が便利

JCBのカードローン「FAITH」は年会費無料で利用できます。少しでも利息を抑えてお金を借りたい人は、金利の低いカードローンを選ぶとよいでしょう。

ここでは、カードローン「FAITH」の特徴を紹介します。

金利1.30~12.50%でJCBクレジットカードのキャッシングリボ払いより低金利(JCB比)

「FAITH」の融資利率(金利)はキャッシングリボ払いでも最大12.50%なので、JCBクレジットカードのキャッシングリボ払いよりも低金利です。

できるだけ低金利なカードローンで借り入れすることで、支払いの負担を軽減しやすくなります。支払う利息を少しでも抑えたい人は「FAITH」を検討してみましょう。

5万円までの借り入れならキャッシング1回払いで金利5.00%

「FAITH」では、借りたお金を翌月の返済日に支払う「キャッシング1回払い」も選択できます。

キャッシング1回払いであれば融資利率(金利)5.00%になるので、キャッシングリボ払いよりも低金利です。短期間借りたい人や少額借りたい人にとって、便利な選択肢になるでしょう。

審査結果は最短即日!

「FAITH」の審査結果は最短即日でわかり、審査完了後最短3営業日でカードをお届けします。

契約後は、WEBまたは電話での申し込みによって最短数十秒で口座にお金が振り込まれる「キャッシング振り込みサービス」も利用でき、急ぎの借り入れにも便利です。

よくある質問

-

利子・利息・金利の意味と違いを教えてください

-

「利子」と「利息」は、金銭の貸し借りや預金に対する対価を指す言葉で、基本的には同じ意味で使われます。「金利」はお金を借りたり、預けたりする際に適用される利子や利息の割合を示すものです。利子や利息は「円」、金利は「%」で表現されます。

-

金利と利回りの違いを教えてください

-

「金利」は、お金を借りたり預けたりする際に発生する利子や利息の割合を示すものに対し、「利回り」は投資から得られる利益の割合を示します。どちらも割合を示す点は共通していますが、金利は「利子・利息」に対して、利回りは「利益」に対して使う点が異なります。

-

利息の計算方法を教えてください

-

利息は次の計算式で算出できます。

ご利用金額 × 融資利率(金利) × ご利用日数 ÷ 365日

- うるう年の場合は「366日」を基準に計算します。

「ちょっと借り」にも「借り換え・おまとめ」にも最適!

JCBのローン専用カード「FAITH」

年利最大でも12.50%と

低金利(JCB比)

ご利用限度額最大900万円

- 【監修者】

-

氏名:小宮崇之(こみや たかし)

資格:CFP(R)(公認ファイナンシャルプランナー)、TLC(生命保険協会認定FP)、損害保険プランナー、証券外務員一種、日商簿記検定2級大学卒業後、信用金庫に入社。お客様と接する中で、中立的な立場によるアドバイスの必要性を感じ、保険代理店として独立することを決意。保険会社の代理店営業職、保険会社の研修生を経て2020年9月に保険代理店を設立。保険代理店の実務経験を活かした執筆業や講師業にも積極的に取り組んでいる。

関連記事を見る